Finansieringsstrategier for vekstbedrifter og startups (oppstarts bedrifter)

En riktig emisjonsstrategi for kapitalinnhenting skal ikke maksimere det kortsiktige kurspotensialet, den skal systematisk bygge langsiktig og bærekraftig verdiutvikling basert på strategiens verdidrivere; på riktig timing – og oppnådde milepæler.

Denne artikkelen finnes også i full pdf versjon.

Denne artikkelen står på egne ben, men jeg anfefaler deg likevel å først lese artiklene om eierstrategier og om utvikling av vekststrategier.

Så … kjenner du noen som kan være interessert i å investere …?Hørt den før?

Jeg har i løpet av det siste året møtt en rekke interessante vekstbedrifter innen bransjer som programvare, automatisering og medisin. Alle hadde behov ny kapital, og ingen hadde tenkt igjennom helt sentrale temaer for finansiering av oppstart- og vekstbedrifter – som riktig kursfastsettelse, korrekt timing, bruk av milepæler for verdidrivere, eller betydningen av bærekraftig verdiutvikling. Den dominerende logikken synes å være:

«Jeg trenger (tror jeg) 5 mill. La meg finne noen som er villig til å investere mest mulig av dette for lavest mulig eierandel» (= maksimal aksjekurs)Dette er en helt feil tilnærming for å finansiere oppstart av ny virksomhet, fordi det ikke foreligger en plan for verdiutvikling som gjør det mulig å skaffe vekstkapital i senere faser – på kursnivåer som motiverer eksisterende og nye investorer til å delta. Og derfor ser vi stadig eksempler på vekstbedrifter som er i markedet for å hente egenkapital til f.eks. 1/3 av tidligere emisjonskurs – selvsagt en tilnærmet umulig salgsjobb når de som investerte i forrige runde er frustrerte og desillusjonerte.

Alternativet – og samtidig den riktige tilnærmingen til finansiering av teknologi- og vekstbedrifter – er ikke at finansieringsstrategien skal maksimere det kortsiktige kurspotensialet, men at den systematisk skal bygge bærekraftig verdiutvikling basert på forretningsstrategiens verdidrivere og oppnådde milepæler.

Jeg kan allerede høre kommentaren: «Men det er jo akkurat det vi gjør …»

Nei, det er akkurat det man ikke gjør!

For den riktige logikken starter ikke med «hvor mye kapital vi kan hente inn for lavest mulig eierandel», den starter med den motsatte tilnærmingen: hvilke avkastningskrav investorer vil kreve for å gå inn med kapital i den type virksomhet og med den risiko som vekstselskapet representerer. Deretter er spørsmålet: "Hvilken forretningsplan kan levere denne avkastningen over tid?"

Et eksempel på finansieringsbehov og forståelse av avkastningskrav, emisjonsfaser og aksjearitmetikk

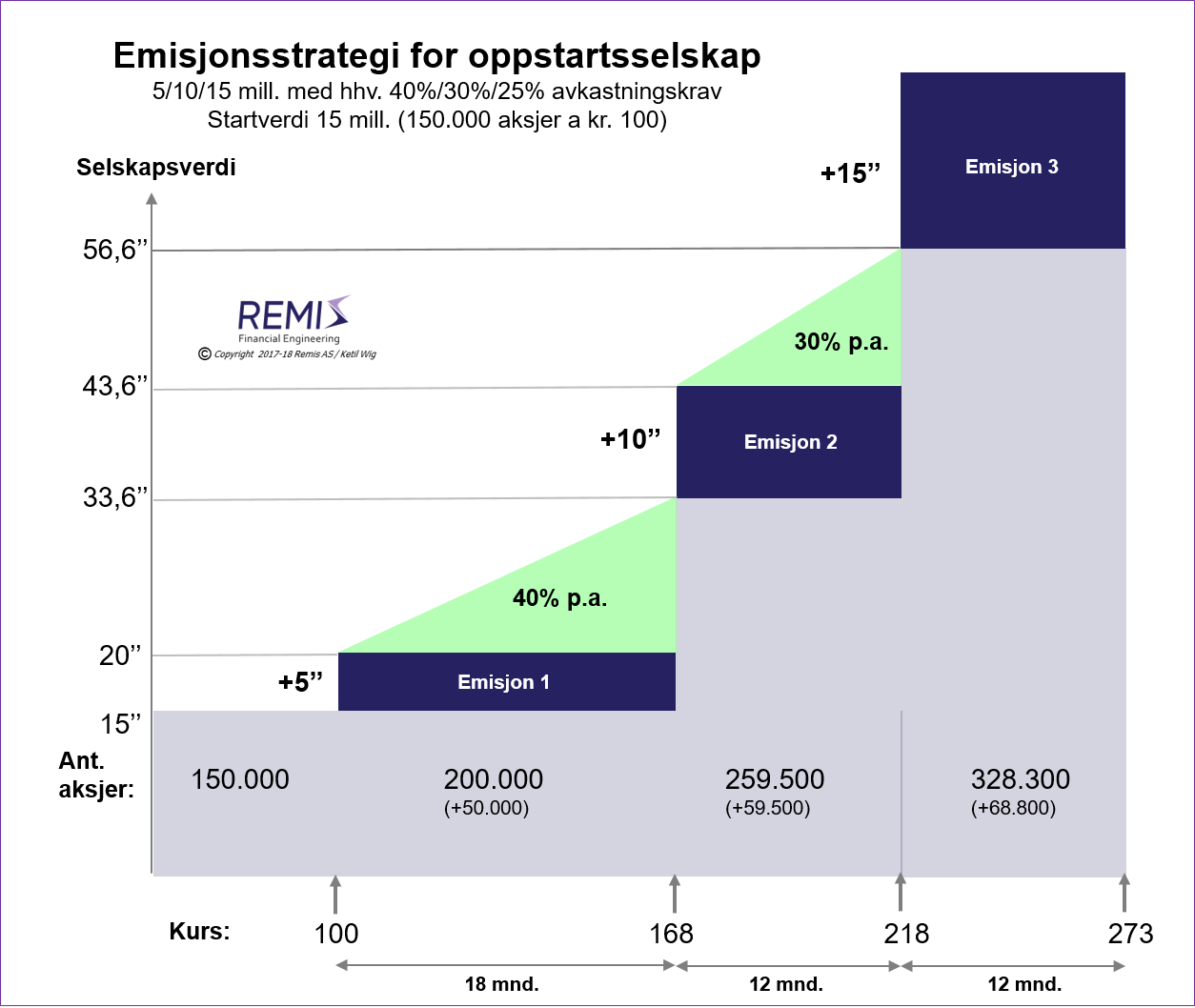

Her er et typisk eksempel på finansiering av oppstart for en vekstbedrift:Man trenger å hente inn 5’’ nå (emisjon 1), 10’’ om 18 mnd. (emisjon 2) og ytterligere 15’’ ett år senere (emisjon 3). La oss anta at investorers krav til avkastning er 40% p.a. frem til emisjon 2, 30% frem til emisjon 3 og deretter 25% i noen år før det etablerer seg på lavere nivåer. Dette er normale avkastningskrav for høyrisiko oppstartsselskaper der kanskje 3 av 10 bedrifter lykkes. Med lavere risiko vil avkastningskravene reduseres, men følge samme mønster. Emisjonsstrategien er illustrert i figur 1.

La oss nå anta at den innledende verdsettingen er på 15’’.

Den første fallgruven er å anta at kravet til vekstselskapets verdiøkning er det samme som investorenes avkastningskrav.

Det er det ikke, fordi økningen i selskapets verdi også skal omfatte selve emisjonsbeløpene.

Vi starter med at selskapet har 150.000 aksjer verdsatt til 100 kr. (15’’). I emisjon 1 utstedes det da 50.000 nye aksjer a 100 kr. (5’’). Etter 18 måneder betyr kravet til avkastning (på 40%) at kursen skal ha økt til 168, og at vekstselskapet nå verdsettes til 200.000 *168 = 33,6’’.

I emisjon 2 utstedes 59.500 aksjer (kurs 168) og det hentes inn nye 10’’. Før emisjon 3 prises aksjen til 218 kr. (30% i ett år etter 1,5 år med 40%), og verdien er økt til 56,6’’ (259.500 aksjer til kurs 218). Emisjon 3 på 15’’ blir på 68.800 aksjer (kurs 218).

Over de 2,5 årene frem til emisjon 3 betyr derfor disse avkastningskravene at selskapet skal øke verdien fra 15’’ til 56,6’’ ved hjelp av de 15’’ som er hentet inn. Det er en verdiøkning på 41,6’’ med en årlig verdivekst for oppstartsselskapet på ca. 68% – langt over avkastningskravene. Utfordringen er altså at de innhentede 15’’ skal skape 41,6’’, eller sagt på en annen måte: hver ny krone skal levere 2,8 kroner i verdiøkning.

Enkelt å klare?

La oss nå anta at et respektert men grådig styremedlem foreslår at man i stedet for å prise vekstselskapet til 15’’ før emisjon 1, skal hente inn den samme kapitalen basert på en før-prising på 35’’. I eksempel 1 over (15’’ verdsetting før emisjon 1) vil stifterne sitte igjen med 46% etter emisjon 3. I eksempel 2 er denne andelen økt til 66%.

Langt bedre, synes du ikke?

... Men en slik verdsetting innebærer at kravet til selskapets egen verdibygging før emisjon 3 øker fra 41,6’’ til 65,3’’, og at hver innhentet krone nå skal levere 4,4 kroner i verdiøkning. Og kravet til årlig verdiøkning etter emisjon 3 (på 25% p.a.) øker fra ca. 18’’ til ca. 29’’.

Det er dette som er utfordringen med finansiering av vekstbedrifter og med «lettvinte» argumenter om verdsetting fra styremedlemmer som ikke forstår hva de egentlig foreslår. P oenget er ikke hva man kan ønske seg, men hva det er mulig å leverei et langsiktig perspektiv!

La oss gå tilbake til det første regneeksempelet og startverdien på 15’’.

Det er altså ikke hvordan de første 5’’ skal hentes inn som er hovedutfordringen; det er derimot å kunne svare på:

- Hvordan selskapsverdien skal økes fra 15’’ til 33,6’’ på 18 mnd. ved hjelp av den første emisjonen på 5''

- Hvordan selskapsverdien skal løftes fra 33,6’’ til 56,6’’ på 12 mnd. ved hjelp av de 10’’ i emisjon 2

- Hvordan selskapsverdien skal økes med 18’’ årlig etter emisjon 3 (med 25% pr. år)

Det er pga. mangel på en slik plan at mange vekstbedrifter havner i en situasjon der kursen faller til en brøkdel av tidligere emisjonskurs og der ingen eksisterende investorer er motivert til å gå inn med mer kapital.

Og det er et håpløst utgangspunkt for videre vekst!

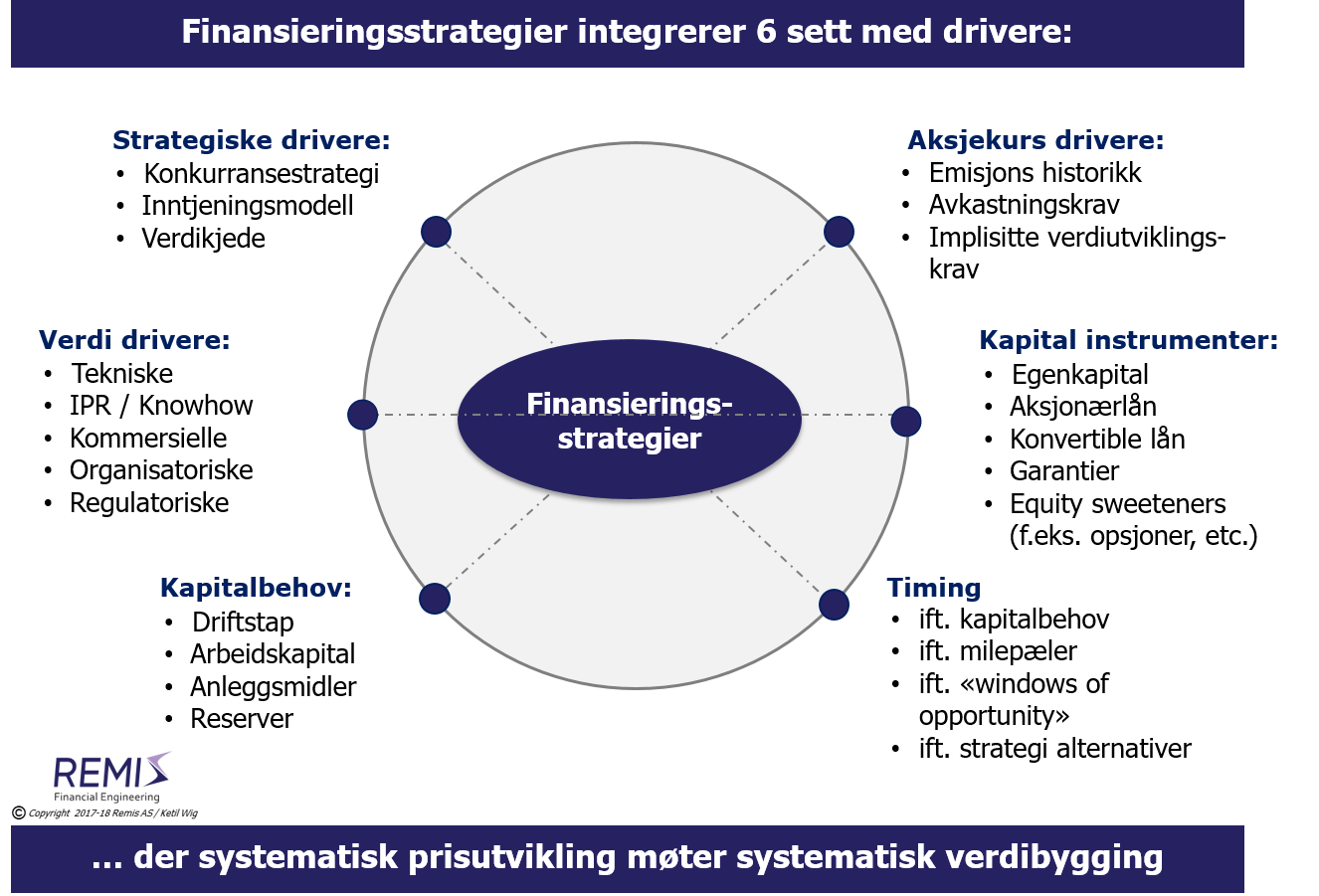

En gjennomtenkt finansieringsstrategi skal være basert på en helhetlig plan for bærekraftig verdiutvikling som samordner selskapets strategi og verdidrivere; aksjeprising, timing, og kapitalbehov.

Litt om strategi og om en vekstbedrifts verdidrivere knyttet til finansiering

En strategi er en samling av samordnede og tverrfaglige tiltak for å etablere og beholde varige konkurransefortrinn.Varige konkurransefortrinn skapes gjennom å systematisk bygge konkurransekraft ift. de kundesegmentene man velger å betjene (Les denne artikkelen om konkurransekraft og konkurransestrategier).

Til forskjell er verdidrivere de kritiske aktivitetene som skal øke eierverdiene underveis mens man bygger disse konkurransefortrinnene. Det er derfor begrepet verdidrivere er så viktig for finansieringen av vekstbedrifter. Kjernen i problemstillingen er altså hvilke eierverdi økninger som må leveres i hver fase mellom finansieringsrundene – ref. eksempelet over der det skal skapes nye eierverdierpå 18,6’’ i løpet av de første 18 månedene etter emisjon 1.

Så la oss nå se på hvilke verdidrivere typiske vekstbedrifter har til rådighet for å møte kravene til slike verdiøkninger.

Typiske verdidrivere for vekstbedrifter og teknologibedrifter i oppstartsituasjoner

Verdidrivere for teknologi- og vekstbedrifter i tidlige faser faller normalt i 5 kategorier:- Teknologiske

- IPR/Patentering og knowhow/varemerke orienterte

- Kommersielle og markedsmessige

- Organisatoriske

- Regulatoriske

Poenget er at målbar fremdrift og oppnådde resultater for disse verdidriverne representerer trinnvise økninger i eierverdier. Samtidig er dette situasjoner med strategiske veivalg, og disse veivalgene innebærer ulike kapitalbehov og endringer i risiko.

Det er derfor på disse tidspunktene for konkret måloppnåelse mot verdidriverne at finansieringen bør gjennomføres. Finansieringen innebærer valg av investorer, beslutning om finansieringsbehov og valg av finansielle instrumenter(f.eks. emisjoner ift. lån, garantier, etc.).

Eksempler på milepæler for verdidrivere kan typisk være: En fungerende første prototype, oppnådde kostnadsmål for en serieproduserbar prototype (teknologiske milepæler); fullført patenteringsgranskning, omgåelsesstudier eller innvilget patent (IPR milepæler); fullførte tekniske pålitelighetsundersøkelser, gjennomførte kundetester eller oppnådd antall kundeordre (kommersielle milepæler); rekruttert salgssjef, CFO eller lederteam (organisatoriske milepæler); godkjente offentlige tillatelser eller lisenser (regulatoriske milepæler).

Fra verdidrivere til riktige valg av finansierbare milepæler i vekstselskaper

Valgene av hvordan typiske verdidrivere bør brytes ned i milepæler for finansieringsstrategier er gjenstand for mange feilvurderinger. Fremfor alt må disse milepælene være objektive, målbare og kunne dokumenteres av uavhengige partner – hvis ikke vil de ikke fungere overfor investorer.Ta den kommersielle utviklingen: «oppnådd gjennombrudd i kundegruppe A» … kan fungere i en festtale, men som en kommersiell milepæl er den ubrukelig fordi den ikke er spesifikk og målbar.

Mer meningsfylte kommersielle milepæler kan f.eks. være et oppnådd antall kundeordre eller ordrevolum, kombinert med resultatet fra gjennomførte kundetilfredshetsundersøkelser gjort av en objektiv tredjepart.

Se figur 1 under for en illustrasjon av emisjonsstrategien som er brukt som eksempel i denne artikkelen:

Oppgaven er å sette sammen kombinasjoner av oppnådde milepæler for de ulike verdidriverne som til sammen representerer gode nok resultater til å sannsynliggjøre den verdiutviklingen som strategien krever (f.eks. 33,6’’ i verdi forut for gjennomføring av emisjon 2, en økning på 18,6'' på 18 mnd.).

Forståelse av ulike typer kapitalbehov og krav til riktig timing for finansieringen

Kapitalbehovet for nye bedrifter faller i 3 klasser: finansiering av underskudd, finansiering av investeringer i anleggsmidler, og finansiering av arbeidskapital. Av disse tre kapitalbehovene har vekstbedrifter i tidlig fase en beklagelig tendens til å glemme arbeidskapitalen, men det gjøres også andre feilvurderinger.Finansieringen av underskuddet skal dekke driftskostnadene frem til breakeven. Fallgruvene er ikke at man glemmer vanlige driftskostnader som f.eks. lønninger eller husleie, men at man undervurderer store eksterne engangskostnader f.eks. knyttet til eksterne markedsanalyser, prototype utvikling, design, testing/verifikasjon, eller kostnader knyttet til patentering.

En verdidriveranalyse vil avdekke behovet for denne type aktiviteter og tilhørende engangskostnader. Utover disse, bør finansieringen til enhver tid dekke minst 6-9 måneders ordinær drift. En slik reserve innebærer å hente inn kapital for månedene 10-18 frem i tid – altså at man etter finansieringsrunden har nok kontanter til å dekke ca. 15-18 måneders drift, og at neste runde gjøres når man er nede på ca. 7-10 måneders reserve. Kapitalinnhenting tar normalt 3-4 måneder; derfor vil en ledergruppe jobbe nærmest kontinuerlig med dette dersom man gjør den feilen å gjøre dette hver 6. måned. I tillegg er det svært risikabelt å starte arbeidet med neste finansieringsrunde når kontantbeholdningen er nede på 6 måneders likviditet – noe også mange oppstartsbedrifter smertelig erfarer.

Investeringer i anleggsmidler er de kontantutleggene som havner i balansen: datamaskiner, inventar, lab-utstyr og andre «harde» aktiva.

Arbeidskapitalen skal finansiere kundefordringer og varelager knyttet til den kommersielle oppbyggingen. Det er to utfordringer her: Den mest grunnleggende er at dette kapitalbehovet ofte uteglemmes. Den andre er at man undervurderer selve behovet fordi leverandørfinansiering er krevende i en oppstartsfase. I en stabil driftssituasjon kan man normalt anta at arbeidskapitalen utgjør ca. 20-25% av omsetningen (avhengig av forretningsmodell). I en oppstartsituasjon kan man trenge mer enn det dobbelte inntil leverandørrelasjonene er komfortable med å gi vanlige kredittbetingelser.

Mange vekstbedrifter glemmer det kontinuerlige behovet for mer arbeidskapital etter hvert som omsetningen øker (f.eks. et nettobehov på ca. 20% av omsetningsøkningen etter fratrekk for et driftsoverskudd på 5%). Dette gjør at «midlertidige» kapitalbehov har en ubehagelig tendens til å bli permanente, men basert på et annet behov enn det opprinnelige!

I en tidlig vekstfase der driften går med et underskudd på 500’/mnd., bør altså kapitalinnhentingen starte når man har ca. 4-5 mill. i kontanter igjen (8-10 måneders drift). Dersom det er 4 mnd. igjen til breakeven og man i denne fasen skal bygge omsetningen opp til 10 mill., bør det hentes inn 2-2,5’’ til dekking av underskuddet og 3+’’ til arbeidskapitaloppbygging. I tillegg kommer evt. ekstraordinære prosjektkostnader og anleggsmidler.

Se figur 2 under for elementene i en helhetlig finansieringsstrategi for bærekraftig verdiutvikling, som samordner forretningsstrategi, aksjeprising, timing – og selskapets kapitalbehov:

Ulike finansieringsalternativer og valg av finansielle instrumenter

Finansieringsstrategien skal skille mellom selve finansieringsbehovet og vurderingen av hvordan dette behovet bør finansieres. Permanente kapitalbehov skal finansieres av egenkapital. I en oppstartsfase vil det også normalt være nødvendig med eierfinansiering av mer midlertidige kapitalbehov, men dette kan løses med andre instrumenter enn gjennom nye emisjoner av egenkapital. Noen kreative varianter kan f.eks. være å kombinere emisjoner med aksjonærlån for den delen av kapitalbehovet som er midlertidig, eller alternativt at eiere garanterer overfor leverandører i en oppbyggingsperiode. Slike eierytelser kan kompenseres gjennom provisjoner, ekstra rentepåslag, med opsjoner/rabatterte aksjer eller ved at aksjonærlån er konvertible.Et konvertibelt lån er en mellomting mellom et lån og en opsjon. En opsjon er en rett, men ingen plikt til å kjøpe en aksje til en gitt pris på et gitt tidspunkt eller i et gitt tidsintervall. Dersom opsjonsprisen er høyere enn dagens aksjepris, har opsjonen en tidsverdi.

Fordi et konvertibelt lån kan benyttes til å kjøpe den underliggende aksjen til en fast pris, så er det mulig å beregne tidsverdien av denne retten – som for en vanlig opsjon. Derfor har et konvertibelt lån en høyere verdi enn kun "lånet" isolert, og konvertible lån er følgelig attraktive som insitamenter der verdien på den underliggende aksjen kan gjøre store bevegelser.

Oppsummering av finansieringsstrategier og kravet til bærekraftig verdiutvikling

En finansieringsstrategi skal ikke maksimere det kortsiktige kurspotensialet, den skal systematisk bygge bærekraftig verdiutvikling basert på forretningsstrategiens verdidrivere og oppnådde milepæler.De viktigste fallgruvene i finansieringen av oppstarts- og vekstbedrifter er verdsettelser som ikke gir handlingsrom for bærekraftig verdiutvikling, etterfulgt av manglende oversetting av strategien til finansierbare milepæler for verifisering av verdibyggingen. Legg til uteglemt behov for arbeidskapital og eksterne engangskostnader, samt at mange vekstselskaper starter arbeidet med finansieringen altfor sent ift. likviditetsreserven.

Det er mye god innovasjon i Norge, men vi er overraskende tilfeldige i vår tilnærming til finansiering av teknologi, innovasjoner og vekstbedrifter.

For en full versjon av denne artikkelen, se fagnotat #25: Finansieringsstrategier for vekstbedrifter.

Flere dybdedrøftinger rundt temaer som er relevante for oppstartsbedrifter inkluderer:

utvikling av bedre forretningsmodeller, denne om

systematisk forretningsutvikling; om om

riktigere segmentering.

Du kan også ha nytte av disse artiklene om konkurransestrateger:

Konkurransekraft og de 8 konkurransestrategiene, om

innovasjonsstrategier, om

distribusjons- og kanalstrategier, om

produktporteføljestrategier, om

kundeservicestrategier, om

kvalitetsstrategier, om

leveransestrategier, om

prisingsstrategier, om

skreddersøm og produkttilpasningsstrategier, og denne om

produksjonsstrategier.

Andre relevante artikler

Les om 5 innsikter til bedre strategier.

eller om Hvordan konkurrere effektivt i Norge.

Les også generelt om

corporate finance, om

eierstrategier og bygging av eierverdier, om valget mellom

finansielle eller industrielle

investorer/eiere, om

et alternativt syn på verdivurderinger, om

finansiell restrukturering, om

M&A interessekonflikter og god

eierstyring, om

vekststrategier og om

vekst og KPI design, om

systematisk forretningsutvikling, om

strategier for teknologioverføring og lisensiering, om

strategi og riktig bruk av M&A , og om bruk av

strategiske allianser/joint ventures som eierstrategi. Dette siste temaet er også behandlet i artikkelen om

internasjonale strategier for teknologibedrifter. Dersom finansieringsstrategien er knyttet til teknologi, vil du også ha nytte av denne artikkelen som handler om å forstå

teknologitrender, konkurransekraft og "disruption".

Se egen artikkelserie: Strategi og taktikk i forhandlinger.

Relevante artikler i nedlastingssenteret:

fagnotat #4:

Eierstrategier og utvikling av eierverdier,

fagnotat #9:

Internasjonale strategier og forretningsutvikling for teknologibedrifter,

fagnotat #10:

Om strategi, teknologitrender, konkurransekraft og disruption,

fagnotat #12:

Forretningsutvikling gjennom internasjonal teknologioverføring og lisensiering,

fagnotat #15:

Bør du velge finansielle eller industrielle eiere?,

fagnotat #18:

Vekststrategier - den viktigste driveren for økte eierverdier,

fagnotat #19:

Målstyring og KPIer for vekststrategier,

fagnotat #20:

Et rammeverk for systematisk forretningsutvikling,

fagnotat #23:

Finansielle restruktureringer,

fagnotat #26:

Et alternativt syn på verdivurderinger og finansmatematikk,

fagnotat #27:

Strategiske allianser og joint venture samarbeid,

fagnotat #28:

En algoritme for riktigere forretningsmodeller,

fagnotat #29:

Segmentering – mest misforstått blant strategiske verktøy,

fagnotat #30:

Pris- og prisingsstrategier – ukjent terreng for de fleste,

fagnotat #31:

Kvalitetsstrategier – dyp kunnskap om kunders forventninger,

fagnotat #32:

Riktige kanal- og distribusjonsstrategier – høye kostnader, men lav kunnskap,

fagnotat #33:

Produkt- og produktporteføljestrategier – et neglisjert kompetanseområde i næringslivet,

fagnotat #34:

Kundenærhet og kundeservicestrategier – et uutnyttet potensial,

fagnotat #35:

Leveransedyktighet – en obligatorisk del av konkurransestrategien din, eller

fagnotat #36:

Skreddersøm og kundetilpasninger – et forsvar mot global konkurranse.