Gjennomføring av finansielle restruktureringer

En finansiell restrukturering er basert på en operasjonell omstillingsplan – og er en ombygging av egenkapital og gjeldsinstrumenter for å etablere nye driftsforutsetninger ved kombinasjon av 7 ulike finansielle virkemidler.

Denne artikkelen finnes også i full pdf versjon.

Denne artikkelen bygger på artikkelen om (generelle) omstruktureringer. Du kan også med fordel først lese om operasjonelle restruktureringer.

Elementene i en finansiell restrukturering

Sammenliknet med en operasjonell restrukturering er en finansiell restrukturering "enkel" i den forstand at det kun er et fåtall (typisk 7) variabler som inngår:- egenkapital og nyemisjoner

- ny fremmedkapital / lån

- konvertible lån / opsjoner

- endring i avdragsprofil

- endring i rentebetingelser

- endring i forutsetninger ("covenants")

- reduksjon av hovedstol ("haircut")

Vi skal senere se på alternativene for hver av disse virkemidlene, men først om de grunnleggende forutsetningene for gjennomføring av en finansiell restrukturering.

Forutsetninger for gjennomføring av en vellykket finansiell restrukturering

I en finansiell restrukturering er det oftest ikke den tekniske løsningen som er særlig komplisert – de krevende delene er psykologien, partenes bruk av taktikk, og selve forhandlingsklimaet.For å få investorer, kreditorer og eiere til å delta konstruktivt i en finansiell restrukturering, så må normalt tre betingelser være oppfylt:

- Det må foreligge en troverdig omstillingsplan med et klart forbedringspotensial (planen for den operasjonelle restruktureringen)

- Opplevelsen av krise må være forankret hos alle interessentene

- Det må finnes kilder til ny kapital

En troverdig omstillingsplan

(planen for den operasjonelle restruktureringen) og de fakta den inneholder er spesielt kritisk. Dersom den underliggende situasjonen ikke kan forbedres, hører selskapet hjemme i skifteretten. Dette enkle faktum gjør at man skal være ekstra varsom med å feste lit til forbedringsplaner som er utarbeidet av ledelsen i krisesituasjoner (se artikkelen om snuoperasjoner i 10 trinn for en dypere drøfting av denne psykologien).Opplevelsen av krise

må være forankret hos eiere og långivere. I en situasjon der man har dokumentert et forbedringspotensial, men uten at eiere og kreditorer tror på at situasjonen er akutt, kan det være svært krevende å få på plass en løsning fordi alle vil ønske å utsette beslutningene. Det er kombinasjonen "dødssyk nå, men frisk i morgen" som utløser konkret handling.Tilgang til kontanter

er den tredje forutsetningen. Dette har sammenheng med den typisk svake likviditetssituasjonen i slike situasjoner, men det er også en dypere årsak: En finansiell restrukturering er i sin natur "asymmetrisk" – noen av interessentene har fått nok og vil ut, mens andre kan overtales til å yte mer. Uten at det foreligger et bidrag til å gjøre likviditetssituasjonen bedre, så er det normalt krevende å oppnå innrømmelser fra de som ønsker seg ut.Forhandlingsrommet for de ulike elementene i en finansiell restrukturering

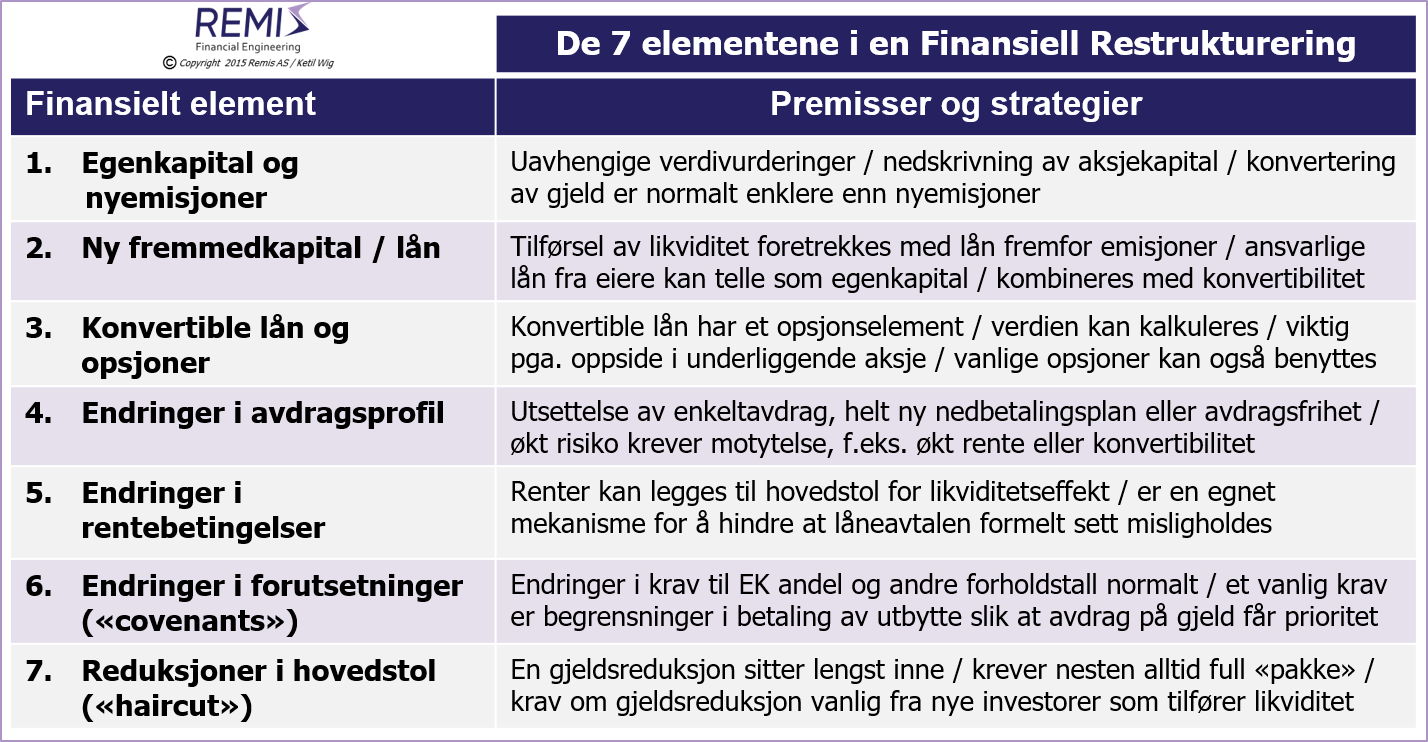

De to dominerende driverne i finansielle restruktureringer er egenkapital og likviditet. Forhandlinger om de enkelte elementene slår ut ulikt, og kreative kombinasjoner kan løse de fleste gap-situasjoner.De viktigste strategiene for hver av de 7 elementene er:

1. Egenkapital og nyemisjoner

Egenkapital er ikke det samme som likviditet, og spesielt ikke i en krisesituasjon der egenkapital og aksjekapital er mer utsatt enn et lån. Derfor er det normalt enklere å gjøre om gjeld til egenkapital for å løse et soliditetsproblem enn å gjennomføre en kontantemisjon. Fordi långivere kvier seg for å ta tap, så er det også av og til mulig med konvertering av gjeld til en høyere aksjekurs enn den som representerer de reelle, underliggende verdiene. Dette gjør det mindre realistisk at verdiene gjenvinnes, men tapet for kreditorene utsettes. Nyemisjoner er selvsagt også høyaktuelt, og da ofte basert på formalkrav (f.eks. fra banker). I en krisesituasjon blir derfor en ny og ærlig verdivurdering et sentralt punkt. Fordi nyemisjoner ikke kan gjøres til en lavere kurs enn til pari, så blir ofte aksjenes pålydende skrevet ned samtidig med gjennomføringen av nyemisjoner.2. Ny fremmedkapital / lån

Pga. risikovurderinger vil det, som nevnt over, ofte være lettere å få på plass likviditetstiltak gjennom låneinstrumenter enn gjennom emisjoner. I en situasjon med svak soliditet og liten eller ingen sikkerhet, er ansvarlige lån fra eierne mye brukt. Ansvarlige lån har prioritet etter annen gjeld, men foran egenkapitalen. Et slikt "hybridinstrument" vil kunne telle som egenkapital i de fleste kreditorsammenhenger – noe avhengig av andre variable – spesielt hvilke "covenants" som er avtalt mellom partene (se punkt 6 under). Pga. tidligere nevnte asymmetri og verdien av "opsjoner", vil lån i slike situasjoner (ansvarlige eller ikke) ofte være konvertible.3. Konvertible lån og opsjoner

Et konvertibelt lån er en mellomting mellom et lån og en opsjon. En opsjon er en rett, men ingen plikt til å kjøpe en aksje til en gitt pris på et gitt tidspunkt eller i et gitt tidsintervall. Dersom opsjonsprisen er høyere enn dagens aksjepris har opsjonen en tidsverdi. Fordi et konvertibelt lån kan benyttes til å kjøpe den underliggende aksjen til en fast pris, så er det mulig å beregne tidsverdien av denne retten – som for en vanlig opsjon. Derfor har et konvertibelt lån en høyere verdi enn kun "lånet" isolert, og konvertible lån er følgelig attraktive i krisesituasjoner der verdien på de underliggende aksjene kan gjøre store bevegelser. Rene opsjoner kan også benyttes, f.eks. at man for hver 100 kroner i lån får en opsjon til å kjøpe en underliggende aksje. Da er ikke selve lånet konvertibelt, men det "krydres" med et tilleggselement i form av en selvstendig opsjon (en "warrant" er en langsiktig opsjon i form av en tegningsrett for nye aksjer).4. Endring i avdragsprofil

Fordi fremskaffing av likviditet er en nøkkelfaktor i krisesituasjoner, så er også forhandling om nye avdragsprofiler for eksisterende lån et sentralt element. Nye avdragsprofiler kan være utsettelse av ett eller flere avdrag, en helt ny nedbetalingsplan, eller å gjøre lånet om til et avdragsfritt instrument. En endring i avdragsprofilen innebærer økt risiko for långiver. Derfor er denne typen av tiltak ofte kombinert med en motytelse, f.eks. en økt rente, en konvertibilitet, eller en endring i nedbetalingsprioritet.Tabellen under viser de 7 elementene i en finansiell restrukturering:

Hvert virkemiddel kan brytes ned i et antall ulike delstrategier

5. Endinger i rentebetingelser

Det er normalt lettere å akseptere en lavere rente eller en utsettelse av et renteforfall – enn det er å akseptere en nedskrivning av en hovedstol. Følgelig er dette på forhandlingsagendaen med långiverne. Rente-elementer kan imidlertid også gå andre veien pga. økt risiko, altså en økning heller enn en reduksjon. Dilemmaer knyttet til likviditetseffekten av renteøkninger kan løses ved at rentene i en periode legges til hovedstolen og forfaller på et senere tidspunkt. Dette gjør at rentene fremdeles bokføres som en utgift for låntaker og som en inntekt for långiver – men likviditeten forbedres. Med denne mekanismen er ikke lånet formelt misligholdt, hvilket kan være et vesentlig poeng i mange finansielle restruktureringer.6. Endringer i forutsetninger ("covenants")

Alle lån er knyttet til forutsetninger. Den mest åpenbare er at et mislighold av en rentebetaling eller et avdrag gjør at långiver kan kreve hele lånet tilbakebetalt. Derfor er endring i slike forutsetninger viktige forhandlingspunkter i finansielle restruktureringer. Andre eksempler på endrede forutsetninger er at långivere endrer kravene til egenkapitalandel eller til forholdet mellom gjeld og kontantstrøm. I situasjoner der långivere gir et bidrag til en finansiell restrukturering (f.eks. i form av en forbedret avdragsprofil), er det også vanlig at de krever restriksjoner på utbytte, slik at fremtidige avdrag på gjeld går foran utbetalinger til aksjonærene.7. Reduksjoner i hovedstol ("haircut")

Det som sitter lengst inne hos långiverne i en finansiell restrukturering er en ren nedskrivning av gjeld. Når det aksepteres, så er det nesten alltid koblet med en pakke av andre tiltak som inkluderer nedskrivning av aksjekapitalen, nyemisjoner eller nye lån. Nye lån brukes delvis til å gjøre ekstraordinære nedbetalinger på eksisterende lån – slik at risikoen for restgjelden reduseres for de gamle långivere. Det er også vanlig med tilleggselementer av type konvertibilitet og restriksjoner på fremtidig utbytte. Nye investorer som kommer med kontanter i form av f.eks. en nyemisjon, er i en sterk forhandlingsposisjon mht. å kunne kreve reduksjon i gjeld.Eksempler på "pakkeløsninger" i finansielle restruktureringer

De ovennevnte 7 virkemidlene kombineres typisk i "pakker".Her er to eksempler (hhv. enkelt og komplisert):

Eksempel #1: Et SMB selskap er i krise og har 5 eiere, men kun to av dem er villige til å gå inn med mer kapital. Selskapet har ikke bankgjeld, men en betydelig leverandørgjeld som må håndteres.

Løsning: To av eierne stiller med et konvertibelt, ansvarlig lån. Konverteringskursen settes lavt (pari kurs), slik at utvanningen blir kraftig for de av eierne som velger å avstå. Som et alternativ forhandler eierne seg imellom om en mer konsentrert eierstruktur før lånet utbetales. Låneavtalen inneholder føringer for tvungne kostnadsreduksjoner og et regelverk for rask tilbakebetaling ift. selskapets økonomiske utvikling.

Eksempel #2: Et børsnotert selskap er i krise og har sikret bankgjeld på 1,5 mrd. og usikret obligasjonsgjeld på 0,8 mrd. En uavhengig verdivurdering setter en "fair value" på 10 kr. pr. aksje ift. pari kurs som er 20 kr. og ift. tidligere børskurs på 80 kr. Selskapet trenger ny egenkapital på 200 mill., og tilførsel av ny likviditet på 300 mill.

Løsning: Det gjøres en emisjon på 50 mill. til 10 kr etter en nedskrivning av pari kurs. En gruppe aksjonærer stiller med et ansvarlig lån på 200 mill, som er konvertibelt innen 24 mnd. til kr. 12,50 pr. aksje. Bankene bidrar med en bedret avdragsprofil som gir en likviditetsbesparelse på 50 mill over 24 mnd. Bankene godtar svakere nøkkeltall, men krever samtidig utbyttestopp inntil de opprinnelige vilkårene er oppfylt. Obligasjonseierne godtar økt varighet før forfall ("durasjon") med 2 år mot en renteøkning på +2%.

Prosjektledelse av finansielle restruktureringer

I situasjoner med finansielle restruktureringer må prosjektledelsen ha en spesielt høy grad av tillit hos långivere, kreditorer og eiere. Prosjektledelsen bør også være uavhengig grunnet de interessekonfliktene som ligger i potensial- og risikovurderingene i den operasjonelle omstillingsplanen og i de verdivurderinger som skal være grunnlaget for emisjoner og for konverteringskurser.Kynisk bruk av taktikk er vanlig fra eiere og långivere. Det er heller ikke uvanlig at interessenter blir irrasjonelle, og låser seg fast i ugunstige løsninger basert på lite relevante argumenter. Dette stiller krav til prosjektledelsens empati, erfaring med krevende forhandlinger, samt evnen til å håndtere et høyt psykologisk press.

Det er sjelden mangel på gode tekniske løsninger som velter finansielle restruktureringer – hovedutfordringene er irrasjonalitet og dårlig forhandlingsklima!

For en full versjon av denne artikkelen, se fagnotat #23: Finansielle restruktureringer.

Andre relevante artikler

Les om 5 innsikter til bedre strategier.

eller om Hvordan konkurrere effektivt i Norge.

Les også om

operasjonelle restruktureringer, om

M&As rolle i restrukturering og krisesituasjoner, om forholdet til

finansielle eller industrielle investorer/eiere, om

et alternativt syn på verdivurderinger, om

finansieringsstrategier for vekstbedrifter, om

snuoperasjoner i 10 trinn, om gjennomføring av

integrasjonsprosesser, om

disrupsjon og effektiv ledelse, om bruk av

strategiske allianser/joint ventures som restruktureringsverktøy, om

vekststrategier, om

vekst og KPI design, og om organisering og gjennomføring av

strategiprosesser.

Se egen artikkelserie: Strategi og taktikk i forhandlinger.

Relevante artikler i nedlastingssenteret:

fagnotat #1:

Etterkjøpsintegrasjoner - om synergier og dårlig håndverk,

fagnotat #2:

Strategi og riktig bruk av M&A,

fagnotat #6:

Snuoperasjoner og krisehåndtering,

fagnotat #7:

Vinn eller forsvinn - om M&A i krisetider,

fagnotat #8:

Hvordan M&A fremmer og hemmer konkurransekraft,

fagnotat #15:

Bør du velge finansielle eller industrielle eiere?,

fagnotat #22:

En metode for operasjonell restrukturering,

fagnotat #25:

Finansieringsstrategier for vekstbedrifter, eller

fagnotat #26:

Et alternativt syn på verdivurderinger og finansmatematikk.