Spørsmål til Remis AS (med svar!) om tidlig fase fallgruver i startups

Her er spørsmål og svar på noen av de vanligste dilemmaene rundt eierskap, verdsetting, "due diligence" og strategi ... ved investeringer i startups.

Spørsmål om eierskap

E1: Hva er en riktig eierfordeling i et gründer team?E2: Hva hvis teamet ikke er komplett?

E3: Hva med aksjer til en fremtidig CTO?

E4: Hvordan ser investorer på "passive" eiere?

E5: Hvor mye bør settes av til opsjonsordninger?

E6: Bør vi bruke aksjer eller opsjoner?

E7: Er det greit med felles eide holdingselskaper?

E8: En viktig kunde ønsker eierskap. Hva gjør jeg?

Spørsmål om verdsetting

V1: Hvordan bør vi tenke verdsetting av selskapet?V2: Hvorfor trenger vi en verdsetting ... egentlig?

V3: Kan vi bruke et konvertibelt lån / SLIP?

V4: Hvordan skal vi tenke rundt "lønnsgjeld"?

V5: Hva menes med "pr. aksje fullt utvannet"?

V6: Hva er investorers viktigste kriterier?

Spørsmål om due diligence og "infrastruktur"

D1: Hvor viktig er en aksjonæravtale? Hvorfor?D2: Hva er fallgruvene i overføring av IP?

D3: Hvordan bør vi tenke rundt gründerlønninger?

D4: Hva med tjenester med oppgjør i aksjer?

D5: Hvilke andre tips har du om ting å unngå?

Spørsmål om strategi

S1: Hva er en konkurransestrategi?S2: Hva menes med "problem solution fit"?

S3: Hva menes med "product market fit"?

S4: Hva er en Go-to-Market strategi?

S5: Hva er egentlig en forretningsmodell?

S6: Hva er vesentlig i "lean startup" filosofien?

Spørsmål om relevant litteratur

Har du forslag til hva jeg bør lese? ... eller se av (videoer)?Svar på spørsmål om eierskap

Svar E1: Riktig eierfordeling i gründerteamet

Et kort svar er: en fordeling som holder teamet sammen!

Mye er innenfor; f.eks. et forhold 60/40 eller 70/30.

Men jeg blir mer skeptisk dersom jeg ser 80/20; og direkte kritisk ved 90/10.

Noen ganger kan en stor skjevdeling være berettiget, men det øker den organisatoriske risikoen.

En gründer kan øke eierandeler til andre etterhvert, og trenger derfor ikke gi alt i starten.

Men målbildet må være klart kommunisert og tåle "stress-testing" fra starten.

Svar E2: Aksjefordeling uten komplett team

Jeg skiller mellom "nødvendig gründer team" og "andre".

Dersom man kommuniserer "normal verdsetting" til investorer, så forutsetter dette også et "normalt team".

Et normalt team er med minimum 2 personer (vanligvis CEO og CTO), eller med 3 personer (inkl. CMO/CGO) dersom

satsingen er salgsintensiv (f.eks. B2C).

CFOen kommer ofte inn en god del senere og er sjelden med i gründerteamet, bortsett fra i enkelte fintech orienterte selskaper.

Uansett må man beskrive den endelige eierfordelingen i det fulle teamet, slik den er ment å bli.

... og så noe viktig: Kildene til aksjer for "gründerteamet" (2 eller 3 personer) skal komme fra gründeraksjene,

ikke fra generell utvanning. Det er eierandelene til "de andre" som skal komme fra utvanning, dvs. ved å

utstede nye aksjer. Dette må gründerne erkjenne, uansett om de er en, to eller tre i starten.

Uten dette som grunnlag blir det håpløst for investorer å kunne regne på verdiene

i forhold til antall aksjer ... fordi man ikke vet hvor mange aksjer selskapet vil ha når gründerteamet er komplett.

Et alternativ til ovennevnte resonnement er en rabatt ift. "normal verdsetting"

når det komplette teamet ikke er på plass.

I en investering jeg gjorde for et par år siden ble dette løsningen.

Verdsettingen var i utgangspunktet 13 MNOK, men ble redusert med ca. 10% fordi en CMO manglet.

Da ble følgelig aksjene til denne personen tatt fra utvanning, og ikke fra gründeraksjer.

Svar E3: Aksjer til din fremtidige CTO

Disse aksjene skal komme fra gründeraksjer, ref. E2.

En modell jeg har benyttet endel ganger er f.eks. en pakke med ca. 10-15% eierandel

(ift. gründerdelen av eierstrukturen),

og der den påtroppende CTO'en mottar 1/10 (av total pott) etter utløpet av prøvetiden.

Deretter gjøres "vesting" (opptjening) over 3 år med neste 2/10 etter 12 måneder,

nye 3/10 etter 24 måneder og de siste 4/10 etter 36 måneder.

Ovennevnte illustrerer også at "vesting" (opptjening av eierandeler) ikke trenger å være lineær.

Ovennevnte eksempel utnytter det at 1+2+3+4 = 10; og derfor passer med en tildeling av aksjer i 4 trinn,

og med en akselererende effekt i slutten av perioden.

Svar E4: Utfordringer med passive eiere

Passivt eierskap bør i størst mulig grad unngås.

En vennegjeng som går sammen og der én blir CEO, en annen CTO og en tredje er med som "altmuligmann"

(og gjerne som styreleder i mangel av en bedre rolle) er ingen vinneroppskrift mot investorer.

Noen mindre eierandeler til "venner og bekjente" kan aksepteres,

men passive eiere (som ikke er investorer) bør holdes på et minimum.

Aktivt eierskap over 70-80% i pre-seed/seed fasen er bra!

Svar E5: Opsjonsordninger

Rammen for insentivplaner med opsjoner (til andre enn gründerne) kan gjerne ligge på ca. 5-10%.

Aksjonæravtalen bør presisere dette nivået (jeg pleier å bruke 8% av dagens utstedte antall aksjer)

fordi det legger føringer for investorers forventinger om at en slik ordning kommer,

og hvilken utvanning den vil gi.

En slik plan består vanligvis av en generell del (dvs. selve planen,

som vedtas av generalforsamlingen), på engelsk ESOP - Employee Stock Option Plan);

og så en underliggende opsjonsavtale (eller warrant avtale, dvs. for tegningsretter)

som beskriver det konkrete belønningsnivået og betingelsene for de enkeltpersonene som skal dekkes av planen.

Svar E6: Aksjer eller opsjoner som belønning?

Forskjeller er i hovedsak ulikheter i risko og i beskatning.

Dersom du kjøper en aksje til markedsverdi (normalt lik siste emisjonskurs), så

skatter du (kapitalskatt 22%) på forskjellen mellom kjøpspris og salgsprisen når

du senere selger aksjen. Det gjelder altså når du har kjøpt til markedspris.

Men i et arbeidsforhold skal skattefordeler beskattes løpende.

Dersom du har kjøpt aksjer verdt 100.000 for 1.000 kr., så er det en fordel på 99.000 kr.

Denne forskjellen skal innberettes som lønn, og det skal betales AGA av den.

På denne fordelen er det inntektsskatt (f.eks. 44% vs. 22%).

Konsekvensen av ovennevnte er selvsagt at det lønner seg å fordele aksjer tidlig, mens den dokumenterte

markedsprisen er lav (vanligvis gjennom emisjonskurs).

Opsjoner beskattes (uheldigvis) når opsjonen erklæres, dvs. når aksjen kjøpes.

Ved kjøpet er det forsjellen mellom innløsningskursen ("strike")

og markedskursen (siste emisjonskurs) som beskattes som lønn ... altså når den som får

opsjonen er ansatt (i et arbeidsforhold).

Det er to hovedutfordringer med dette opsjons regimet i Norge.

Den første er at likviditet for å betale skatt trengs lenge før aksjene typisk kan selges!

Dersom opsjonen f.eks. varer i to år, så må innløsningen skje innen utgangen av år 2, og

beskatningen kommer midt i år 3, mens salget kanskje skjer i år 5.

Den andre problemet er risiko: Det kan jo være at aksjen blir verdiløs i år 5, mens man betalte skatt

på fordelen av kjøpet (som kanskje ikke var noen fordel) i år 3.

Man kunne enkelt løst disse to problemene ved å la opsjoner beskattes når aksjene selges (ikke når de kjøpes),

kombinert med at gevinster over f.eks. 1 MNOK pr. år (ca. markedslønn) ble kapitalbeskattet.

Konsekvensen av dagens regime er at ansattes opsjoner enten bør innløses

tidlig (mens markedsverdien er lav); eller at de bør ha så lang varighet at de innløses

først når aksjen kan selges (en såkalt "exit event").

Diskusjonene i mediene om opsjonsbeskatningen dreier seg stort sett om ovennevnte dilemmaer.

Vær oppmerksom på at det altså er fordeler og ulemper med både aksjer og opsjoner:

aksjer kjøpt til markedsverdi krever mer kapital og har høyere risiko, men betyr kun 22% skatt ved salg;

opsjoner krever mindre eller ingen kapital; har ingen risko, men gir lønnsbeskatning.

Svar E7: Felles holdingselskaper

Nei, felles holdingselskaper mellom gründere eller med en samboer er ikke OK!

Noen gründere finner dette vanskelig å forstå, men det er gode begrunnelser.

Investorer trenger f.eks, spesifikke mekanismer mot enkeltpersoner i teamet dersom

de "forlater skuta". Dette er krevende dersom CEO og CTO eier sine aksjer sammen;

da fungerer ikke

aksjonæravtalen etter intensjonen.

Og uansett hvor rettferdig gründerne mener det er at familien tar del i suksess eller fiasko,

så er det som enkeltpersoner de skal fungere i teamet ... og det er gründeren selv

investorene har tatt beslutningen om å investere i.

Gründerskap er en stress-test!

Investorer ønsker ikke å bekymre seg om mulig fremtidig

innblanding fra koner eller samboere.

Så felles eierselskaper er en dårlig idé. Skriv heller en samboeravtale der

selskapets aksjonæravtale er vedlagt!

Svar E8: Kunder som ønsker eierskap

Det korte svaret: Vær meget varsom; si helst "nei takk"!

Sannsynligvis er det ikke kun eierskap de ber om, antakelig ønsker de

også eksklusivitet, at du ikke skal kunne

selge til en konkurrent, osv.

Dersom det kun er en andel av verdiøkningen de ønsker seg, så er dette ganske enkelt ...

fordi det finnes finansielle instrumenter som gjør dette mulig (f.eks. opsjoner

eller konvertible lån som kun kan benyttes ved "exit").

I motsatt fall er du på vei inn i en mer tricky forhandlingssituasjon.

Man kan forhandle frem løsninger med f.eks. forsinket innsalg til

konkurrenter (f.eks. 6 mnd) eller andre brobyggings mekanismer.

Men det beste alternativet er å kun tilby dem en "gevinst for en tidlig kontrakt";

uten at de kan legge noen begrensninger på strategi eller eierskap.

Min erfaring er at de fleste som foreslår en slik

"blanding av kortene" er nokså uerfarne i strategifaget.

Mange av dem kan overtales til å frafalle kravet om eierskap.

Les

denne artikkelen som omhandler dette dilemmaet.

Svar på spørsmål om verdsetting

Svar V1: Hvordan tenke riktig om verdsetting?

Denne artikkelen dekker svaret på dette spørsmålet.

En kort oppsummering:

Verdsetting skal ikke baseres på "maks. kr. for min. eierandel" ...

fordi man trenger å opprettholde en bærekraftig økning i verdi pr. aksje over flere år.

Dette kravet til kursutvikling skal følge investorers avkastningskrav ... som vanligvis (for

startups) ligger i området "dobling hvert annet år" (svarende til litt over 40% pr. år).

Starter man feil, så kan dette gå helt galt.

Den andre hovedføringen er å forstå de dypere sammenhengene mellom behovet for "runway" (likviditetshorisont);

risiko (for å slippe opp for likviditet); utvanning, og de milepæler som driver verdsettingen (verdidrivere).

Denne balansekunsten er omtalt i ovennevnte artikkel.

Mht. konkret nivå på verdsettingen ift. fase og (typisk) MVP status, så er det atskillig å si om dette.

Du finner foredrag jeg har holdt om dette temaet på nettet.

Svar V2: Hvorfor man trenger en verdsetting

Du trenger en verdsetting av samme årsak som at du selv ønsker å vite hva ting faktisk koster!

Det å "ikke riktig vite" hva selskapet ditt er verdt eller hvorfor,

er et dårlig utgangspunkt for dialog med investorer.

Hvorfor skal jeg akseptere en "synsing" eller "det kan vi komme tilbake til"

hvis jeg skal kjøpe aksjer i selskapet ditt?

En ting er sikkert: Det er nok prosjekter der ute.

Hvis du ikke kan begrunne verdsettingen,

så skal jeg være svært interessert ... for å ønske å bruke tid på deg,

heller enn å gå rett til neste startup på listen.

Svar V3: Bruk av konvertible lån og "SLIP'er"

Konvertible lån er kun OK i (noen) spesielle situasjoner!

Konvertible låneavtaler er vanligvis dårlig skrevet, mangler god investorlogikk og har udefinerte

scenarier for hva som skjer dersom visse betingelser ikke oppnås.

Ofte forstår hverken gründerne eller styrer hva de faktisk foreslår.

Så jeg unngår systematisk startups som benytter disse instrumentene.

Det er riktignok noen (svært få) berettigede unntak når det:

1) Er praktisk umulig å sette en verdi før en spesifikk hendelse har inntruffet (i fremtiden); eller

2) Dersom man vil unngå en kortsiktig verdsetting nå fordi det utløser skatt.

Men selv da er disse avtalene så upresise at det er all grunn til å være skeptisk.

Y-Combinator (i Silicon Valley) har et "hybrid" instrument de kaller "SAFE", og i Norge har Start-up Lab i

samarbeid med adv.f. Sands utviklet en tilsvarende hybrid med navnet "SLIP"

(Startup Lead Investment Paper). Stort sett samme sak.

Så da må de vel være bra?

"Nei!".

Motargumentene mine er de samme her som for konvensjonelle konvertible lån.

Egentlig er disse hybridene enda verre enn vanlige konvertible lån,

fordi man i prinsippet er helt uten rettigheter frem til konvertering har skjedd.

Det er vanligvis ikke engang skrevet inn en misligholdsklausul (alle konvertible lån har iallefall det!)

Spesielt interessant er det at mange i inkubator mijøene aktivt snakker frem disse instrumentene ... de

fleste uten å ha tilstrekkelig kunnskap om ulempene med dem.

Svar V4: Om lønnsgjeld i forhold til verdsetting

En lønnsgjeld er en gjeld! Den reduserer verdsettingen krone for krone!

Legg alle kortene på bordet mht. hvilke lønninger som har vært tatt ut, som ikke har vært tatt ut (og som selskapet

derfor skylder gründerne) og for (eventuelle) planlagte lønnsøkninger (i fremtiden).

Dersom det faktisk ligger skyldig lønn i selskapet så er det en gjeld.

I tillegg kommer arbeidsgiveravgift og feriepenger.

En verdsetting til 11 MNOK er derfor en verdi på 10,5 MNOK etter fradrag av en lønnsgjeld/AGA/FP på 0,5 MNOK.

Men dersom dere sier at verdsettingen er på 11 MNOK, så er den implisitte forutsetningen at det

ikke er noen gjeld.

Husk det!, og ikke bli tatt i "fusk"!

Svar V5: Verdsetting "pr. aksje fullt utvannet"

Man investerer ikke i en "verdsetting", men i en kapitalutvidelse (emisjon) som er priset til et antall kroner pr. aksje!

Dette er litt krevende å forklare uten eksempler, så her kommer de!

Et selskap er verdsatt til 10 MNOK "pre-money", og har 10.000 aksjer, altså kr. 1.000 pr aksje.

Du skal nå gjøre en emisjon. Så da er vel tegningskursen 1.000 kr. pr. aksje?

Eksempel 1

: Selskapet har utestående et konvertibelt lån på 500.000. Lånet har en max. konverteringskurs svarende til 5 MNOK. Hva blir nå emisjonskursen?Løsning: Ved 5 MNOK er verdien pr. aksje 500 kr., så konverteringen av lånet gir 1.000 nye aksjer. En "pre-money" på 10 MNOK forutsetter (implisitt) konvertering av alle konvertible lån med lavere maks. verdsetting, så emisjonen (pr. aksje fullt utvannet) blir til 10 mill. / 11.000 aksjer = 909 kr. pr. aksje.

Eksempel 2

: Det samme selskapet har også 2.000 utstedte opsjoner, hvorav de første 1.000 er opptjent. Strike kursen er kr. 500 pr. aksje. Hva blir den nye emisjonskursen pr. aksje?Løsning: De ikke-opptjente opsjonene skal ikke tas hensyn til fordi det kan være at de faller helt bort, f.eks. dersom personen slutter i selskapet. De 1.000 opptjente opsjonene skal tas med. Fordi selskapet blir tilført 500.000 kr. når disse opsjonene innløses (fordi strike'n, også kalt innløsningskursen, er 500 kr. pr. aksje), så er logikken nå (pr. aksje fullt utvannet): 10,5 mill. / 12.000 aksjer = 875 kr. pr. aksje i emisjonskurs.

Svar V6: Viktigste investeringskriterier

Det kommer naturligvis an på hvem du spør! Mine egne er angitt

her.

Generelt er det 9 kriterier investorer er opptatt av:

Team

: Kvalitet; erfaring; integritet; at de utfyller hverandre; er påvirkbare; og med en evne til å få ting gjort.Problem/løsning

: At forretningsidéen løser et viktig problem med betalingsvilje.Fortrinn

: Et forsprang, en IP beskyttelse, eller noe annet som gir en fordel ift. konkurrenter (av noe varighet).Markedet

: At markedet er stort nok! (jeg er selv mer opptatt av at markedet i eller nær Norge er stort nok)Kanaler

: At det er en kostnadseffektiv måte å nå den "i praksis tilgjengelige" delen av markedet på.Forretningsmodell

: At man har en realistisk plan for hvordan virksomheten kan tjene penger.Timing

: At markedet åpner seg nå; ikke om 5 år!Fremdrift

: At teamet kan vise til systematisk fremdrift ("traction") over tid.Utgang

: "Exit"; dvs. at det finnes en realistisk mulighet for at virksomheten kan selges i fremtiden til en riktig pris.Kjært barn har mange navn!

Noen venture selskaper opererer med 7 T'er, der enkelte av ovennevnte punkter er døpt om til å passe, f.eks. TAM (Total Adressable Market) og Traction (for "fremdrift"). Andre fokuserer på akronymer med P'er, f.eks. Potensial (for "markedet") og People (heller enn "team").

Vær spesielt oppmerksom på punktet med team/people.

Underpunktene er langt fra trivielle, f.eks. at personene i teamet er komplementære (utfyller hverandre) og at de er påvirkbare!

Alle er ikke opptatt av alt!

Visse kriterier er dessuten mer relevante i ulike faser. Men dersom du kan levere på ca. 6 av ovennevnte 9 kriterier, har du et godt utgangspunkt.

Svar på spørsmål om due diligence

Svar D1: Betydningen av aksjonæravtaler

Kvaliteten på aksjonæravtalen din er helt vesentlig!

Mange tror at aksjonæravtaler "vedtas" av selskapet, på samme måte som kapitalutvidelser.

Men nei!

Aksjonæravtaler er private avtaler mellom aksjonærer som i denne sammenheng er selvstendige parter

som tar selvstendige beslutninger om å signere den.

For at aksjonæravtalen skal være gyldig, så må derfor alle undertegne den når den inngås.

Så har du tatt inn nye aksjonærer uten å ha dette på plass, så er du avhengig av at alle er villige til å

signere på dette i etterkant. Det stiller deg i en svak forhandlingsposisjon som gründer.

Og noen av klausulene er helt vesentlige for at selskapet ditt skal kunne selges

i fremtiden, f.eks. punktet om "medsalgsplikt" ("Drag" på engelsk).

Et annet viktig punkt er punktet om endringer i avtalen. Dersom det ikke står noe, så trenger du alle eieres aksept

å endre selv den minste detalj. Det representerer en helt unødvendig risiko, som kan stille gründerne i en krevende

situasjon dersom f.eks. selskapet har en tidligere (og misfornøyd) ansatt som er ute etter å lage trøbbel.

Les mer om å forstå aksjonæravtaler.

Svar D2: Fallgruver med IP overføringer

Det grunnleggende problemet er at åndsverk eies av individer, ikke av selskaper.

Man tror intuitivt at alle de gode idéer noen kommer opp med, tilhører det selskapet de jobber for, ikke sant?

Vel, det er kun tilfelle dersom ansettelsesavtalen spesifikt sier akkurat det! Men en slik avtale dekker

f.eks. ikke gründernes tid før de signerte ansettelsesavtalene.

Og hva med den studenten som kodet for dere på fritiden for 2 år siden?

Har dere tatt vare på en skriftlig avtale der denne personen overførte alle rettigheter til selskapet

(i bytte mot betalingen eller de aksjene han eller hun mottok som gjenytelse for kodingen)?

Svar D3: Håndtering av gründerlønninger

Nøkkelen er full åpenhet om lønninger, historikk og forventingene fremover!

Har dere kanskje tenkt at når pengene er kommet inn og selskapet har likviditet,

så skal lønningene økes fra et minimum til noe man kan leve av?

Javel, og det har dere fortalt til investorene selv om de ikke selv tenkte på å spørre om

akkurat det?

Uten full åpenhet og ærlighet om lønninger så risikerer dere en ordentlig "ripe i lakken".

Svar D4: Tjenester med betaling i aksjer er vel OK?

Joda, det er bare det at alle transaksjoner skal skje til "markedsverdi".

Dere ønsker f.eks. å lage en reklamefilm eller få gjort en SEO jobb. Det koster 80', men kan jo gjøres opp

i aksjer ..?

Ja, det kan det, men alle transaksjoner skal gjøres til markedsverdi,

så den "gode idéen" på bakrommet om å bytte med aksjer til pari kurs kan nok høres fornuftig ut,

men lovlig er den ikke.

Det korrekte er at leverandøren sender en faktura på de 80' + mva.

Ja, med mva; slik at startup'en din trenger å være mva registrert.

Da kan du betale mva'en på fakturaen uten likviditetsvirkning (fordi du får den refundert fra det offentlige),

mens de 80' kan konverteres til aksjer til markedsverdi.

Du trenger forresten en revisorbekreftelse på at den fakturaverdien på 80' er reell, og

det trenger du fra en revisor selv om selskapet ditt er fritatt for revisjonsplikt!

Bekreftelsen koster normalt "noen tusen".

Og husk at leverandøren skal bokføre en inntekt på 80' som han eller hun

naturligvis må skatte av ...

Svar D5: Andre tips om ting å unngå

Pass spesielt på å ikke gå i disse fellene:

Har du personer i styret, i advisory board eller i organisasjonen som sitter i F&U stillinger

eller forretningsutviklings jobber andre steder? Sjekk de formelle tillatelsene de har til å

være involvert hos deg (det spiller ingen rolle hva de sier; nesten ingen kjenner til ordlyden i sine

egne ansettelseskontrakter). Og hvis de har opsjoner: har de tillatelse til eierskap i din type av virksomhet?

Dersom du benytter F&U resultater (fra universiteter?) eller teknologi (programvare?)

utviklet av andre: Har du et "release letter" eller en lisens som gjør det lovlig å bygge videre på dette

(uten betaling)? Dersom du har en nylig ansatt CTO: Sjekk spesielt konkurranseklausulen i den tidligere

ansettelsesavtalen, eller avgangsavtalen fra forrige jobb. Bruker du "open source" programvare bibilioteker uten krav

til betalingsforpliktelser? Har du husket å registre rettighetene til firmanavn, produktnavn og logo hos patentverket,

også for internasjonalt bruk? Og domener: Har du sikret dette i Norden, i EU?

Svar på spørsmål om strategi

Svar S1: Om konkurransestrategier

En konkurransestrategi er svaret på hvordan du vinner kjøpsbeslutninger!

Les først denne artikkelen om konkurransestrategier.

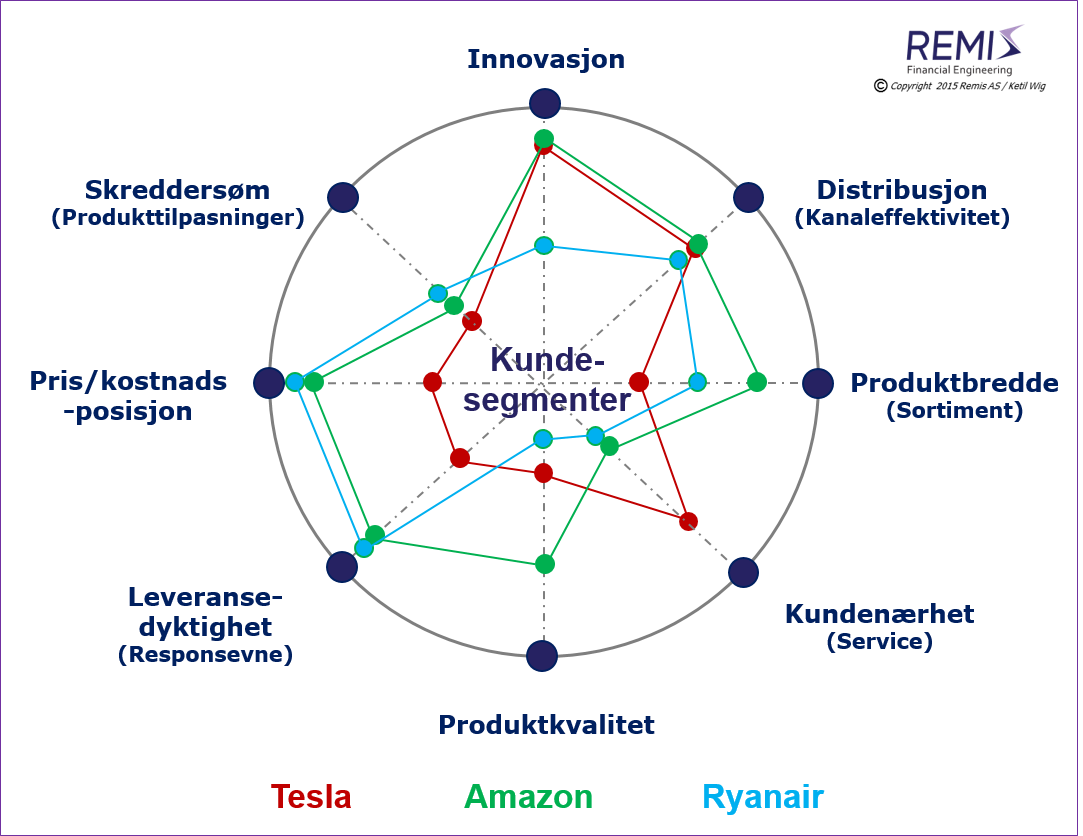

Figuren under illustrerer tre ulike konkurranseprofiler:

Det er 8 grunnleggende måter å vinne kjøpsbeslutninger på: Innovasjon, distribusjon, produktbredde, kundeservice, kvalitet, leveringsdyktighet, pris og skreddersøm. En konkurransestrategi er typisk satt sammen av 2-4 av disse virkemidlene, kombinert med en dyp innsikt i hvordan kunder tar sine kjøpsbeslutninger. Denne innsikten går på hvordan man håndterer de ulike involverte i kjøpsbeslutningen over en kjøpsprosess, som typisk varer fra noen uker (forbrukere) opp til 3-4 måneder (SMB bedrifter) eller et år (i store bedrifter og konserner).

Svar S2: Om "Problem Solution Fit"

Problem Solution Fit er tidspunktet for verifisert problemløsning og betalingsvilje.

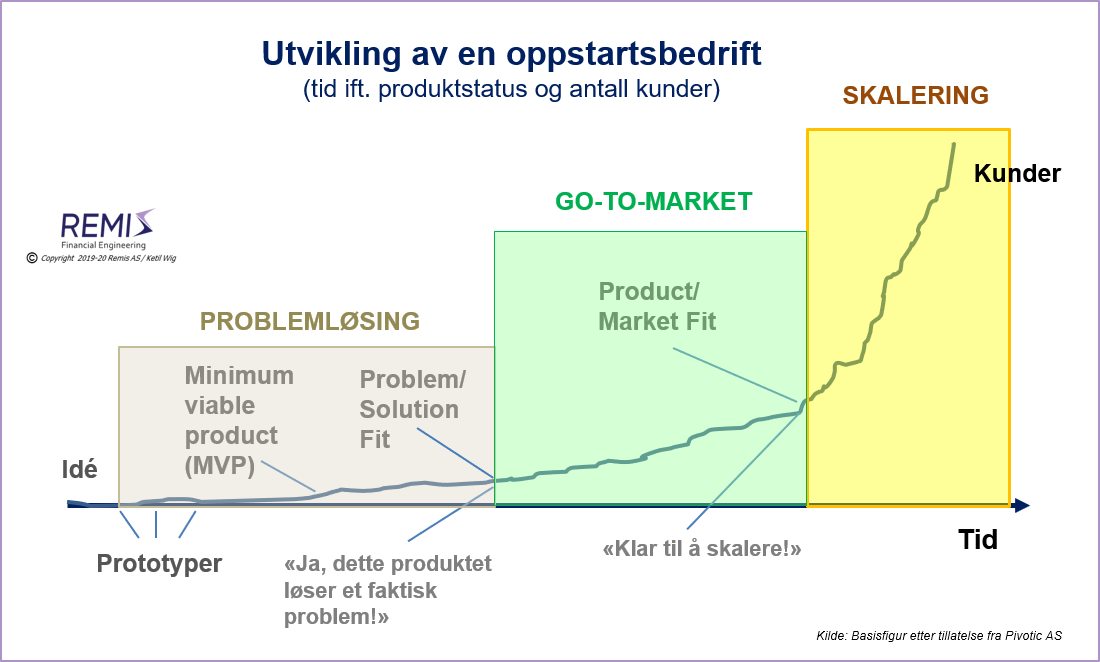

Dette er overgangen mellom grå og grønn fase, som vist under:

Hovedpoenget er at startups, etter lanseringen av en MVP (Minimum Viable Product) og i samarbeid med (f.eks. 5-10) pilotkunder skal finne svaret på to hovedspørsmål:

1) Løser produktet et viktig problem?

(viktig = med høy hyppighet og intensitet), og ...

2) Er det betalingsvilje?

Dersom begge svarene er "ja", er man ved Problem Solution Fit ... for akkurat den målgruppen man har testet MVP'en mot. Det betyr imidlertid ikke at man engang er i nærheten av å treffe med selskapets forretningsmodell mot markedet, hvilket også omfatter en rekke helt andre vurderinger (se neste spørsmål).

Svar S3: Om "Product Market Fit"

Product Market Fit er tidspunktet da man har funnet "formelen" som gjør rask vekst (skalering) mulig!

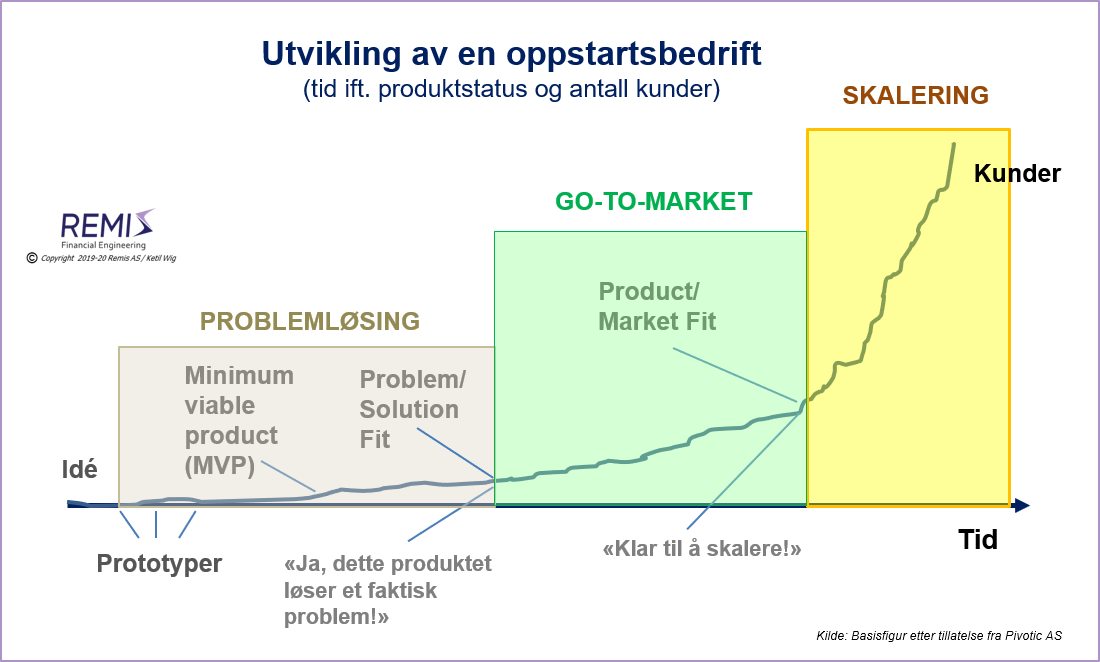

Dette er overgangen mellom grønn og gul fase, som vist under:

- Vekst er systematisk repetisjon!

- Skalering er en spesiell type vekst:

effektiv og lønnsom repetisjon av "det som virker"!

Poenget er derfor ... etter Problem Solution Fit ... å finne denne formelen ... dvs. det som er lønnsomt og som virker, før(!) ... man tråkker på gasspedalen.

Det er det tidspunktet man har funnet denne formelen som representerer Product Market Fit. Man har nå en forretningsmodell som fungerer og man er klar for hurtig og lønnsom vekst.

Det er innholdet i denne formelen som etter min definisjon er Go-to-Market (GTM) strategien (se neste spørsmål).

Svar S4: Om "Go-to-Market" (GTM) strategier

GTM (Go-to-Market) er byggeklossene i strategien din for å nå Product Market Fit.

Du kan lese om

Go-to-Market strategier

her.

Go-to-Market strategien består av de viktigste elementene i den "formelen for lønnsom vekst" som er omtalt i forrige spørsmål.

Disse elementene er det jeg samlet omtaler som GTM strategien. Vær oppmerksom på at det på

ingen måte er etablert noen konsensus rundt denne definisjonen; det finnes helt enkelt ingen!

Dette er min måte å konkretisere GTM strategien på.

Mix'en av (GTM) virkemidler består av 6 deler: 1) riktig segmentering og rekkefølge i utrullingen;

2) riktig produktdefinisjon ift. segmentene; 3) riktig prising; 4) riktige salgsprosesser; 5) riktige distribusjonskanaler; og

6) riktige KPI'er for å måle "traction". I en velfungerende kombinasjon, resulterer disse 6 virkemidlene

i en forretningsmodell med riktig marginforsterkning ("unit economics") som gir økt lønnsomhet med økende volum.

Først da(!) ... er man klar for rask vekst (skalering)!

Lønnsom blir veksten fordi man har "finjustert" GTM strategien i forkant.

Mange selskaper gjør den generaltabben at de kun forsterker ulønnsom vekst når de tråkker på gassen.

Det er nettopp derfor Go-to-Market strategien er så viktig før man starter fasen med rask vekst.

Svar S5: Om "forretningsmodeller

En forretningsmodell er kombinasjonen av de elementene som gjør at du oppnår

forutsigbar omsetning og fortjeneste!

Her er min artikkel om utvikling av

forretningsmodeller.

Du finner ikke noen enhetlig definisjon av dette temaet fordi ... det er ulike meninger om saken.

Min definisjon er hvordan man skaper forutsigbar omsetning og lønnsomhet;

altså at utviklingen er styrt og ikke tilfeldig!

Dette er heller ikke en helt entydig tilnærming, fordi en forretningsmodell både kan beskrives

på et enkelt ... og på et mer komplisert nivå.

På et enkelt nivå (ref. ovennevnte artikkel) så definerer jeg det slik:

Kjernen i forretningsmodellering er samspillet mellom følgende 4 faktorene for å få klare svar på

hva som skal leveres

(produktet/tjenesten/verdiforslaget) til hvem

(målgruppen) for hvilke motytelser

(prisingen)

og på hvilken måte

(kanalen).

På et noe mer avansert og helhetlig nivå, så er

GTM strategien din den (dypere) versjonen av forretningsmodellen,

fordi det er

Go-to-Market strategien som bygger en

bedrift med lønnsomhet på toppen av Problem Solution Fit (se tidligere spørsmål/svar).

Merk at "Lean Canvas" ikke er forretningsmodellen din, men mer et nyttig verktøy for å dokumentere en

forretningsplan på én side. Forretningsmodellen er derimot akkurat de konkrete virkemidlene som skaper

forutsigbar omsetning og lønnsomhet. Disse to temaene er beslektet, men de er ikke identiske!

Svar S6: Om "Lean Startup" tilnærmingen

"Lean" er å unngå sløsing. "Lean Startup" er å unngå sløsing i startup situasjoner.

Lean filosofien har i utgangspunktet ingenting med startups å gjøre.

Det er et nytt navn på den styringsfilosofien som ble utviklet av Japansk bilindustri

(Toyota) på 1980 tallet og som grunnleggende gikk på å eliminere all "sløsing"

for å oppnå dramatiske forbedringer i totalproduktivitet. Det revolusjonerende i

denne filosofien var bl.a. et radikalt endret syn på betydningen av "homogen kvalitet" (eliminering av

kvalitetsvariasjoner) ... fordi det ville slå ut i etterfølgende kvalitetskostnader og kundemisnøye;

et sterkt fokus på kundeopplevelsen av kvalitet; og dramatisk reduksjon av tidssløsing (ventetider).

Andre sentrale konsepter var bruk av internkunder (interne SLA type kontrakter mellom avdelinger) og

analyse av rotårsaker ("five whys" / 5 ganger "hvorfor?").

Den samme filosofien dannet grunnlag for

TQM metodikken (Total Quality Management - totalkvalitet) på 1990 tallet og

prosess optimalisering (BPR - Business Process Re-engineering) rundt 1995-2000.

I 2011 ga Eric Ries ut boken "The Lean Startup", der han anvendte de samme prinsippene på prosessene rundt

produktlanseringer i startups. Et fokus på eliminering av "sløsing" for oppstartsbedrifter resulterer i

innsikter bl.a. av typen: ekstrem kundenærhet i utviklingsfasen, fokus på "problemløsning", raske iterasjoner

(ref. også Scrum/Sprint metodikk) og hurtig testing av hva som fungerer (med eliminering av det som ikke virker).

Poenget er å maksimere sannsynligheten for vellykket utvikling med minst mulig "sløsing" av ressursinnsats;

hvilket illustrerer parallellen tilbake til den opprinnelige "lean" filosofien fra Japansk bilindustri rundt 1980.

Om litteratur å lese og videoer å se på

Så her er min anbefalte litteratur (og video) liste for startups:

Mitt første råd er å lese en håndfull av de strategiartiklene du finner under.

Det gir deg et nyttig fundament for mye annet.

De 3 første bøkene du bør lese er etter min mening:

a) The Lean Startup (Eric Ries 2011): Spesielt om tidligfase produktutvikling;

b) Crossing the Chasm (Geoffrey Moore 1991): Spesielt om segmentering og GTM problematikk;

c) The Hard Thing About Hard Things (Ben Horowitz 2014): Spesielt om dilemmaer rundt pivotering og kapitalinnhenting.

Nå er du klar for å å øse fra den oasen av kunnskapsvideoer, mange med opphav i Silicon Valley, som

ligger ute på YouTube. Her er en håndfull gode videoer du kan starte med:

1) Michael Seibel (Y Combinator):

Building your product.

2) David Rusenco (Weebly):

How to find product market fit.

Legg merke til det han forteller om KPIer i denne fasen.

3) Gustaf Alstromer (AirBnB):

How to get users and grow.

Om «funnel analysis» og optimering av brukerdialoger.

4) Suhail Doshi (Mixpanel):

How to measure your product.

Spesielt om utdypende målinger av brukeradferd.

Stanford University/Reid Hoffmans videoserie om "blitzscaling" inneholder noen bra presentasjoner:

Mariam Nasify (eve.com): #7 og

Selina Tabaccowala (Survey Monkey): #10.

Lykke til! Gi meg gjerne et signal dersom du finner noe ekstra bra og spennende materiale.

Andre spørsmål om dilemmaer og krevende beslutninger i startups

Er det andre ting du lurer på, så send meg en epost eller slå på tråden (men send meg en kort epost før du ringer med hva det dreier seg om).Du finner ellers mye informasjon i de artiklene som er listet opp under.

Les relevante artikler om startups

Artikler om: Finansering og emisjonsstrategier, om Bedre aksjonæravtaler, om Ulike investortyper, om Utvikling av forretningsmodeller, om Internasjonale strategier for teknologibedrifter, om Disrupsjon, om Systematisk forretningsutvikling, om Riktig segmentering, om Go-to-Market strategier, om Teknologioverføring og internasjonal lisensiering, om Allianser og industrisamarbeid om Forhandlingsstrategier og bruk av taktikk. Konkurransekraft og konkurransestrategier, og etterfølgende dybdeartikler om 5 av de 8 konkurransestrategiene: Innovasjonsstrategier, om Distribusjons- og kanalstrategier, om Produkt- og produktporteføljestrategier, om Kundenærhet- og kundeservicestrategier, og om Prisingsstrategier.