M&A strategier: oppkjøp, fusjoner, salg av virksomhet - strategiske allianser og joint venture samarbeid (les om M&A oppkjøpsprosesser og M&A salgsprosesser)

Les denne innledende artikkelen om: Hvordan bygge forhandlingskraft.

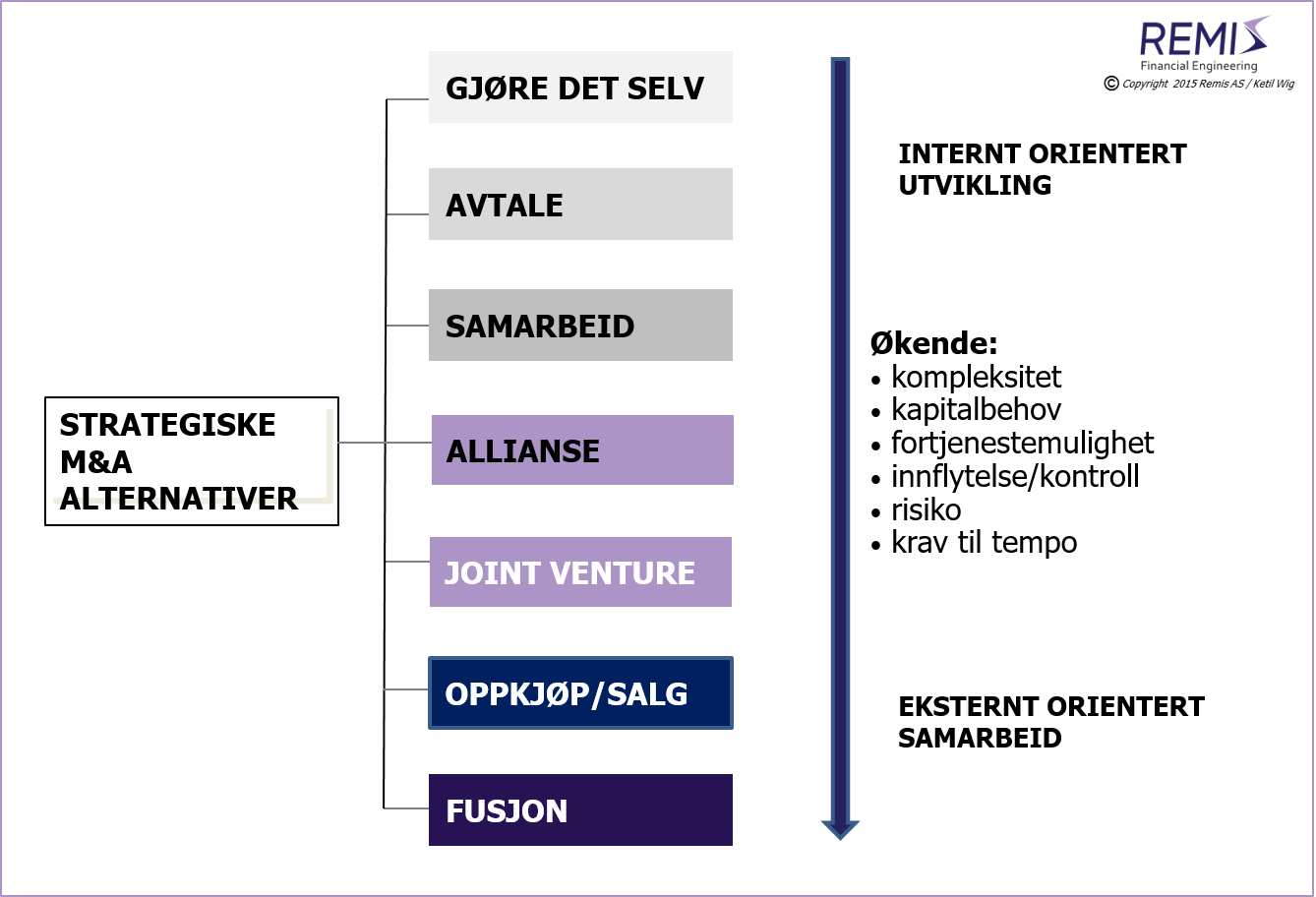

M&A handler om å fylle strategiske gap: realisere en vekststrategi, fokusere på "kjerne", etablere en ny salgskanal, eller øke kapasitets-utnyttelsen. Slike tiltak kan gjennomføres som oppkjøp, fusjoner, virksomhetssalg eller strategiske allianser/joint venture samarbeid. Det er dette M&A dreier seg om.

Transaksjoner har ingen egen berettigelse; de er kun virkemidler og ikke mål i seg selv

For mer om dette viktige temaet, se spesielt artikkelen om strategi og riktig bruk av M&A eller fagnotat #2.

Kjøpersiden av M&A (kjøp av selskaper, bedrifter og virksomheter)

For kjøpssiden av M&A ( oppkjøp og fusjoner) er håndtering av risiko en kritisk faktor - spesielt risikoen i den oppkjøpte virksomheten, valg av kjøpsmodell (f.eks. en fusjon ift. et trinnvis kjøp) og håndtering av integrasjonen etter kjøpet.En kjøpsprosess er også i seg selv risikofylt fordi man vanligvis kun er én av flere mulige kjøpere. Derfor er det viktig å skape en posisjon som ”foretrukket kjøper”.

Les mer om fusjoner og oppkjøp av virksomhet, selskaper og bedrifter i artikkelen om M&A oppkjøpsprosesser.

Selgersiden av M&A (salg av selskaper, bedrifter og virksomheter)

Til forskjell fra fusjoner og oppkjøp, så handler et vellykket salg av en virksomhet om å ha nok alternative kjøpere, og om å skape og beholde forhandlingskraft gjennom hele salgsprosessen. De viktigste virkemidlene er stram prosjektledelse og riktig bruk av taktikk.Mens et kjøp er ”usikkert”, så er et salg ”sikkert” i den forstand at man kun er avhengig av egen evne til å finne nok kjøpere og å forhandle frem akseptable betingelser.

Derfor er det avgjørende ifm. et salg å forstå kjøperes motiver og synergieffektene mot egen virksomhet.

Les mer om salg av virksomhet, selskaper og bedrifter i denne artikkelen om M&A salgsprosesser.

Figuren under er tatt fra fagnotat #2 (webversjonen finner du her), som drøfter ulike M&A verktøy og når de bør benyttes:

En forkortet web versjon av fagnotat #2 finner du også i denne LinkedIn Pulse artikkelen om strategi og riktig bruk av M&A.

Andre relevante artikler

Les om 5 innsikter til bedre strategier.

eller om Hvordan konkurrere effektivt i Norge.

Les også mer om

M&A oppkjøpsprosesser, om

M&A salgsprosesser, om

strategi og riktig bruk av M&A verktøy, om styrking av

konkurransekraft gjennom bruk av M&A , om

internasjonale strategier for teknologibedrifter, om å forstå

teknologitrender, konkurransekraft og "disruption", om

disrupsjon og effektiv ledelse, om bruk av

strategiske allianser og joint venture samarbeid, om valget mellom

finansielle eller industrielle investorer/eiere, om

M&As rolle i restrukturering og krisesituasjoner, om

finansieringsstrategier for vekstbedrifter, om

vekststrategier og om

vekst og KPI design, om

M&A interessekonflikter og god eierstyring, om

et alternativt syn på verdivurderinger og om

M&A Prosessledelse.

Se egen artikkelserie: Strategi og taktikk i forhandlinger.

Relevante artikler i nedlastingssenteret:

fagnotat #2:

Strategi og riktig bruk av M&A,

fagnotat #5:

Ansvarlig eierstyring og styrets rolle i M&A prosesser,

fagnotat #7:

Vinn eller forsvinn - om M&A i krisetider,

fagnotat #8:

Hvordan M&A fremmer og hemmer konkurransekraft,

fagnotat #9:

Internasjonale strategier og forretningsutvikling for teknologibedrifter,

fagnotat #10:

Om strategi, teknologitrender, konkurransekraft og disruption,

fagnotat #13:

M&A oppkjøpsprosesser,

fagnotat #14:

M&A salgsprosesser,

fagnotat #15:

Bør du velge finansielle eller industrielle eiere?,

fagnotat #18:

Vekststrategier - den viktigste driveren for økte eierverdier,

fagnotat #20:

Et rammeverk for systematisk forretningsutvikling,

fagnotat #26:

Et alternativt syn på verdivurderinger og finansmatematikk, eller

fagnotat #27:

Strategiske allianser og joint venture samarbeid.