M&A oppkjøp og fusjonsprosesser (oppkjøpsstrategier / fusjoner og oppkjøp): Kjøp av selskap, kjøp av bedrift, eller kjøp av virksomhet

M&A oppkjøpsprosesser og fusjonsprosesser er høyrisiko aktiviteter med store muligheter for kostbare feiltrinn. Her er en guide med 5 advarsler og 3 klare suksessfaktorer. Flertallet av bedrifter bør først vurdere alternative vekststrategier.

Denne artikkelen finnes også i full pdf versjon.

Denne artikkelen bygger på den grunnleggende artikkelen om M&A, på denne om strategi og M&A, og på denne som diskuterer M&A som virkemiddel for økt konkurransekraft. Du vil også ha nytte av å først lese om vekststrategier.

I likhet med fra de fleste andre spesialister på oppkjøp og fusjoner (M&A), vil du også i denne artikkelen finne en prosessmodell for kjøp av virksomheter og selskaper (oppkjøpsprosesser). Men i motsetning til de fleste andre M&A rådgivere, er jeg av den oppfatning at du sannsynligvis ikke bør benytte den!

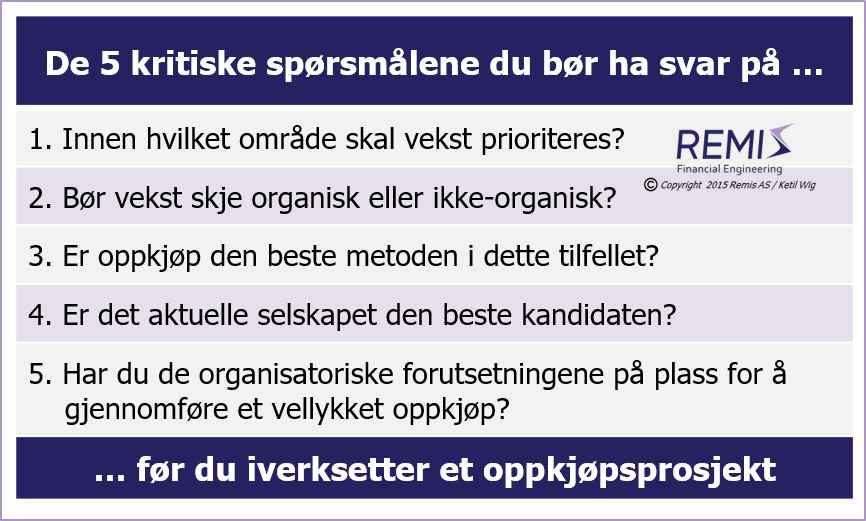

Viktige vurderinger man bør gjøre forut for å iverksette en oppkjøpsstrategi

Basert på ca. 35 års erfaring med anslagsvis ca. 150 kjøpstransaksjoner og fusjoner, er det min påstand at det er en høy sannsynlighet for at det er gjort en feilvurdering som bør rettes opp først - knyttet til ett eller flere av følgende 5 "advarende" spørsmål:- Innen hvilket område/nisje bør vekst prioriteres?

- Bør veksten skje organisk eller ikke-organisk?

- Er oppkjøp den beste metoden i dette tilfellet?

- Er det aktuelle selskapet den beste kandidaten?

- Har du de organisatoriske forutsetningene for å gjennomføre et vellykket oppkjøp eller fusjon?

Ovennevnte 5 problemstillinger burde med all tydelighet illustrere at oppkjøp av bedrifter, oppkjøpsprosesser og fusjoner er forretningsutvikling med en sterk kobling mot fagområdet strategi, og at denne koblingen er spesielt kraftig ifm. gjennomføring av vekststrategier.

Så hva bør du vurdere først?

Er dette det riktige området for vekst?

Mange oppkjøpsstrategier initieres fordi man reagerer på en invitasjon fra en megler for et selskap som skal selges.Det er feil utgangspunkt!

Fordi oppkjøp av bedrifter både har høy finansiell og gjennomføringsmessig risiko, så er det spesielt viktig at utgangspunktet er riktig. En vekststrategi som utvikles i parallell med en oppkjøpsprosess vil farge den objektive holdningen til hva som er det beste vekstalternativet, og spesielt hva som er en optimal anvendelse av kapitalen.

Man blir lett "revet med" av situasjonen.

En beslektet problemstilling er ledergrupper som lar seg drive inn i fusjoner og oppkjøpsprosesser basert på motiver om makt, økt innflytelse eller høyere kompensasjon (pga. økt ansvar) heller enn hva som objektivt sett tjener eierne.

I en objektiv utformet vekststrategi skal alternativene konkurrere ift. "nytte": kvalitet på oppnåelig strategisk posisjon, marginer, ROI ... veid opp mot "kost": investeringer, risiko og mangel på alternativt handlingsrom. Denne typen av minste motstands vei vurderinger skal samtidig opprettholde eller helst styrke den strategiske posisjonen som er utgangspunktet for vekststrategien. En oppkjøpsstrategi skal "vinne" denne konkurransen for å være et foretrukket alternativ.

Oppkjøp av bedrifter og selskaper (eller fusjoner) er for alle praktiske formål irreversible: det tar flere år å korrigere feil. Konsekvensene av feilvurderinger kan derfor være dramatiske både for egenkapitalsituasjonen og for ledelsen i det kjøpende selskapet.

Beslutningen om riktig vekststrategi skal fremfor alt være strengt objektiv!

Utarbeid en objektiv vekststrategi før vurdering av en konkret oppkjøpsmulighet

Bør veksten skje organisk eller ikke-organisk?

Interne vekstalternativer basert på nåværende kjernevirksomhet blir ofte undervurdert mht. attraktivitet, vanligvis fordi man ikke fullt ut forstår potensialet i eksisterende kunderelasjoner. Dette beror i sin tur på svak kunnskap om hvordan man faktisk konkurrerer ift. hvordan kundene foretar sine leverandørvalg. Mange ledergrupper tror de vet dette, men lang erfaring med kundeintervjuer i slike situasjoner viser en høy grad av divergens mellom ledergruppers oppfatninger og de underliggende fakta.Handlingsrommet for å øke andelen av "share of wallet" blant eksisterende kunder er gjennomgående større enn de fleste ledere intuitivt tror. I tillegg er investeringene som kreves for å øke tilbudsbredden mot eksisterende beslutningstakerne stort sett alltid lavere enn for "eksterne" (ikke-organiske) vekstalternativer.

Marginalbetraktninger mht. "miste motstands vei" skal som et minimum vektlegge potensial, nødvendige investeringer og risiko for de aktuelle og organiske vekstalternativene.

Vurder organiske vekstalternativer basert på behovet for økte investeringer og "share of wallet" logikk i direkte konkurranse med ikke-organiske alternativer

Er oppkjøp den beste inngangsstrategien?

M&A strategier er for dårlig forstått i næringslivet, og spesielt gjelder dette for oppkjøpsstrategier.Oppkjøp er riktigst for inngang i et satsingsområde når:

- Området har inngangsbarrierer

- Hastighet er kritisk

- Mulighetsrommet er begrenset

- Kundelojaliteten er høy

Problemet er at mange ledergrupper etter-rasjonaliserer disse argumentene uten fakta, og ofte uten å vurdere alternative inngangsstrategier. Alternativene kan være å gjøre det selv, å gå inn via en strategisk allianse (partnerskap uten eierandeler), eller å etablere seg gjennom et eiermessig samarbeid med en annen aktør som kan dele risikoen og som også har forutsetninger for å bidra til en vellykket satsing (minoritetsandel eller 50-50 joint venture samarbeid). For mer om dette viktige temaet, se denne artikkelen om strategi og riktig bruk av M&A .

Fordi oppkjøp av bedrifter er alternativet med høyest risiko, så er også tilsvarende høye krav til å foreta et riktig valg.

Gjør en grundig og objektiv vurdering av alternativene til oppkjøp som inngangsmetode

Har du prioritert den beste oppkjøpskandidaten?

En best mulig håndtering av oppkjøp av en bedrift (eller en fusjon) handler ikke kun om å ha en objektiv vekststrategi i forkant for å kunne skille følelser fra fakta - det det dreier seg også om å designe oppkjøpsprosesser som gjør det mulig å se på alternative kandidater. Dersom man deltar i en selgers salgsprosess, så vil denne normalt (dersom den styres profesjonelt) være lagt opp på slik måte at kjøpere får minimal anledning til å sammenlikne mellom salgsobjekter.Dette er krevende rammebetingelser for de fleste kjøpere. Man skal ha lang erfaring og være taktisk dreven for å skaffe seg nok albuerom i slike situasjoner. Konsekvensen av feilvurderinger kan være at din hovedkonkurrent ender opp med et bedre oppkjøpsobjekt og derfor oppnår en bedre strategisk posisjon.

Sørg for at oppkjøpsstrategien tillater en vurdering av alternative salgsobjekter

Er organisatoriske forutsetninger på plass for å gjennomføre et vellykket oppkjøp?

Den største utfordringen ved oppkjøp av selskaper, bedrifter eller virksomheter er ikke å kjøpe, men hva man gjør med det man har kjøpt – med tilstrekkelig strategisk innsikt, hastighet og handlekraft.

Det er en rekke fallgruver knyttet til dette temaet. Den mest fundamentale er at ledere ikke erkjenner hvor kritisk integrasjonsprosessen etter oppkjøpet av bedriften er for graden av vellykkethet. Beklageligvis er det etter min erfaring en tendens i næringslivet til å bagatellisere og forenkle dette området ("ja naturligvis, dette kan vi"), heller enn å erkjenne nødvendigheten av nok dedikasjon og fokus. Den største utfordringen er ikke uttak av synergier – det går som regel greit fordi synergiuttak er en forholdsvis enkel og veldefinert oppgave. Mer krevende er derimot kulturintegrasjon og en profesjonell håndtering av organisatoriske forhold. Bransjen har mer enn nok fakta som underbygger disse driverne bak suksess og fiasko.

I tillegg til ydmykhet for integrasjonsprosessen er det avgjørende at det overtakende selskapet har de nødvendige organisatoriske ressursene tilgjengelige til å håndtere integrasjonen: å møte og pleie nøkkelpersoner, å håndtere kunderelasjoner i overgangsfasen – og å kjøre de interne prosessene som skaper "limet" mellom de ansatte hos kjøper og selger av virksomheten.

Dediker nok fokus og ressurser til integrasjonsprosessen

Og så ... om selve oppkjøpsprosessen

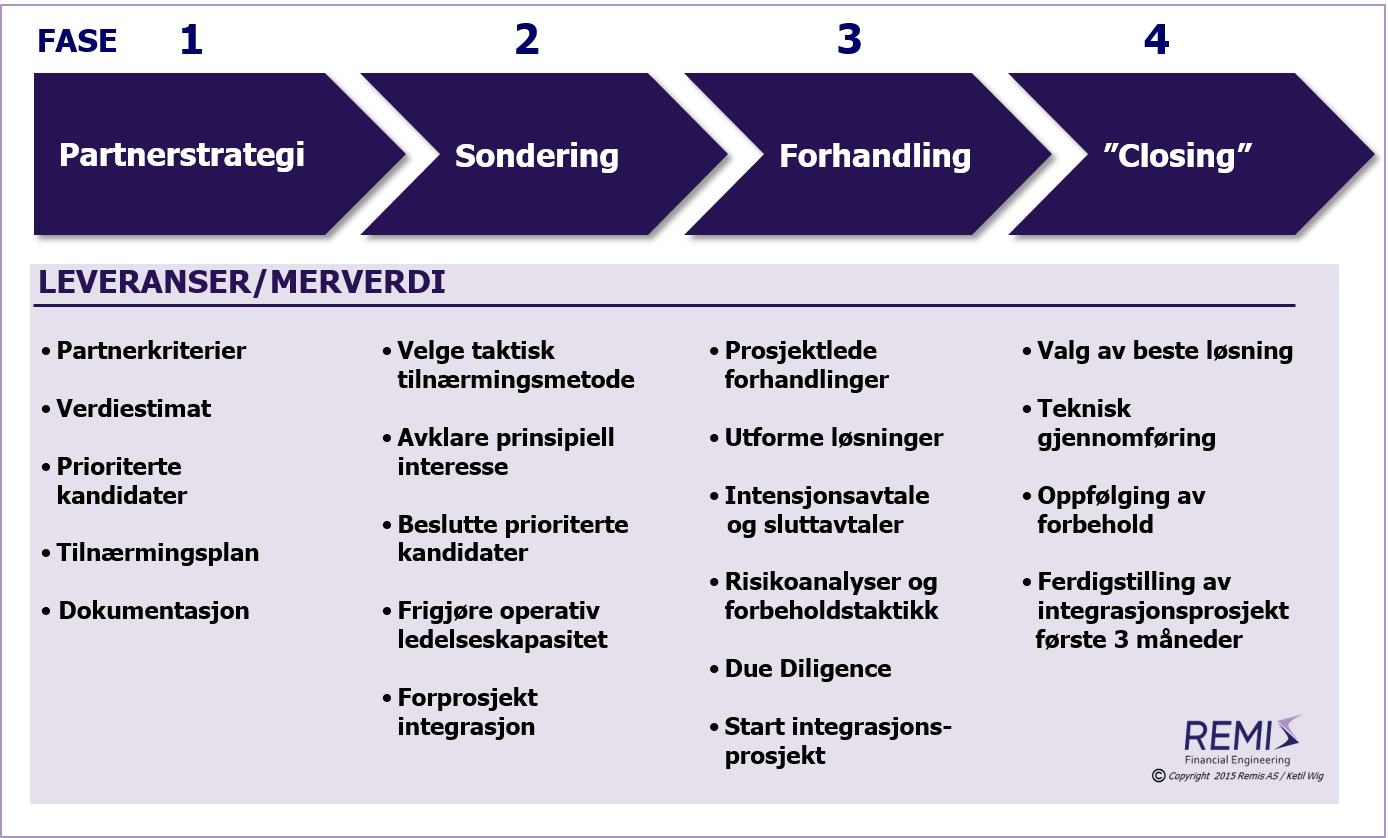

Med de ovennevnte 5 vurderinger på plass, er det på tide å introdusere en typisk oppkjøpsprosess og å drøfte de viktigste fasene og trinnene i den:

Forhandlinger av oppkjøpsprosesser er et fagområde i seg selv. Du kan lese mer om forhandlinger, forhandlingsstrategier og forhandlingsteknikk i den egne artikkelserien om forhandlinger som spesielt omhandler dette.

Utover selve forhandlingen er etter min vurdering de 3 viktigste suksessfaktorene ved oppkjøpsprosesser som følger:

Suksessfaktor #1: Fortrinn som foretrukket kjøper:

Kjøpere i oppkjøpsprosesser har konkurranse, og den er høyere jo mer attraktivt kjøpsobjektet er. Pris og betingelser er den enklere delen. Som i tilsvarende kjøpsprosesser med konkurranse, må man skaffe seg andre fortrinn. De kan gjerne være kreative løsningselementer, men disse må posisjoneres og internmarkedsføres mot beslutningstakerne - spesielt mot de av dem som er opptatt av løsningskvalitet utover "pris". Relasjonsfortrinn kan være utslagsgivende når andre forhold er "like nok".Suksessfaktor #2: Tilnærmingsrekkefølge:

Den beste rekkefølgen for å kontakte alternative oppkjøpskandidater er i "omvendt prioritert rekkefølge", altså de minst interessante kandidatene først. Årsaken er at man lærer om konkurrentene og om de beste alternativene før man faktisk treffer dem. Dette gir informasjonsfortrinn overfor selgerne av de mest interessante kandidatene.Suksessfaktor #3: Tidlig integrasjonsplanlegging:

Når forbeholdene løftes, skal integrasjonsplanen for de 3 første månedene være klar. Dette er en radikalt annerledes tankegang enn den de fleste oppkjøpere står for, men basert på erfaring er denne tilnærmingen en klar suksessfaktor. Det krever at integrasjonsteamet arbeider med integrasjonsplanen tidlig i forhandlingsfasen, og minst én måned før tidspunktet for forbeholdsløfting ("closing").Når jeg ikke spesielt har drøftet risikohåndtering blant ovennevnte suksessfaktorer, så er det fordi den viktigste faktoren for håndtering av risiko i oppkjøpssituasjoner er knyttet til riktig valg av integrasjonsstrategi og integrasjonsprosess. Resten håndteres gjennom "due diligence" og den delen av forhandlingsstrategien som resulterer i de riktige mekanismene for begrensning av risiko gjennom avtaleverket. Dette er svært viktige punkter, men de ligger nærmere forhandlingsfaget enn den grunnleggende forståelsen av hvordan selve oppkjøpsstrategien bør håndteres.

En liknende betraktning er knyttet til om et LOI (Letter of Intent / Intensjonsavtale) skal benyttes – normalt da med krav om eksklusiv forhandlingsrett for kjøper. Dette er en forhandlingsfaglig vurdering knyttet til den enkelte situasjonen. Noen ganger er eksklusivitet den beste strategien for en kjøper, andre ganger ikke. Fordi selgeren normalt vil kreve "akseptable betingelser" for å gå i eksklusivitet er denne vurderingen på ingen måte opplagt. I enkelte forhandlingssituasjoner kan alternativet uten eksklusivitet være bedre – fordi kjøperen vinner tid, eller fordi man taktisk sett ikke ønsker å låse seg til "retningsgivende prisbetingelser" tidlig i prosessen.

Kjøpersiden av M&A oppsummert

Førsteprioritet for vellykkede oppkjøpsprosjekter er å ha nok kunnskap om når oppkjøp ikke er egnet.Nr. 2 er å ha en tilstrekkelig god og tidlig nok plan for integrasjonsprosessen.

Nr. 3 på listen er å velge riktig tilnærmingstaktikk overfor alternative oppkjøps kandidater kombinert med en våkent forhold til grundig risikohåndtering.

Med ovennevnte fokus er du på god vei til å lykkes!

For en full versjon av denne artikkelen, se fagnotat #13: Om M&A kjøpsprosesser. Se også artikkelen om M&A salgsprosesser.

Andre relevante artikler

Les om 5 innsikter til bedre strategier.

eller om Hvordan konkurrere effektivt i Norge.

For vurdering av riktig satsingsområde for vekst les artiklene om

vekststrategier og om

vekst og KPI design.

Hvis du ønsker å vite mer om organiske ift. ikke-organiske vekstmuligheter, så kan du se på artikkelen om

konkurransekraft og konkurransestrategier, denne om

systematisk forretningsutvikling, og artikkelen om styrking av

konkurransekraft gjennom bruk av M&A .

For mer om alternative inngangsmetoder til oppkjøp, kan du lese artikkelen om

strategi og riktig bruk av M&A og spesielt om

strategiske allianser og joint venture samarbeid.

Disse temaene er også behandlet i artikkelen om

internasjonale strategier for teknologibedrifter.

Dersom du ønsker å vite mer om viktigheten av organisatorisk håndtering av integrasjoner etter fusjoner og oppkjøp, så anbefaler jeg

at du leser denne artikkelen om

synergier og dårlig håndverk eller

fagnotat #1 om dette spesielt kritiske temaet for vellykkede oppkjøp.

For en drøfting av corporate governance/ansvarlig eierstyring og styrets rolle ifm. M&A, les denne artikkelen om

M&A interessekonflikter og god eierstyring.

Du kan også lese tilsvarende som i denne artikkelen om salgssiden av transaksjoner:

M&A salgsprosesser, og om de viktigste utfordringene med

verdivurderinger.

Se egen artikkelserie: Strategi og taktikk i forhandlinger.

Andre relevante artikler i nedlastingssenteret:

fagnotat #1:

Etterkjøpsintegrasjoner - om synergier og dårlig håndverk,

fagnotat #2:

Strategi og riktig bruk av M&A,

fagnotat #5:

Ansvarlig eierstyring og styrets rolle i M&A prosesser,

fagnotat #7:

Vinn eller forsvinn - om M&A i krisetider,

fagnotat #8:

Hvordan M&A fremmer og hemmer konkurransekraft,

fagnotat #9:

Internasjonale strategier og forretningsutvikling for teknologibedrifter,

fagnotat #10:

Om strategi, teknologitrender, konkurransekraft og disruption,

fagnotat #13:

M&A oppkjøpsprosesser,

fagnotat #14:

M&A salgsprosesser,

fagnotat #18:

Vekststrategier - den viktigste driveren for økte eierverdier,

fagnotat #20:

Et rammeverk for systematisk forretningsutvikling,

fagnotat #26:

Et alternativt syn på verdivurderinger og finansmatematikk, eller

fagnotat #27:

Strategiske allianser og joint venture samarbeid.